半導體吞噬軟件的600億鐵證

《經濟學人》曾把半導體產業形容為非洲塞倫蓋蒂大草原——這里充斥著大型捕食者貪婪吞食巨型獵物的殘酷游戲。

本文引用地址:http://www.j9360.com/article/202206/434931.htm作為一個同樣復雜的“食物鏈”,不同種類的芯片制造商互相獵殺已是一種常態。2020年以來,讓我們目不暇接的產業吞并整合大潮(可以看這篇《5只百億巨獸誕生,半導體產業徹底變天》)依然在持續——

而上周,博通被曝光高價收購虛擬軟件化巨頭VMware,將這一趨勢再次推向高潮。

根據華爾街日報消息,收購價可能在每股140美元左右,那么收購價格將超過600億美元,而VMware在經歷年初股價大跌與小幅調整后,目前市值大約在500億美元上下浮動。

一個是無處不在的物聯網芯片之王,一個是成立20余年在服務器市場屹立不倒的虛擬化軟件先鋒,再加上數據中心軟件市場受到的狂熱追捧,大多人都在VMware股價應聲飆升20%后,猜測誰將來會是這筆交易的最大受益者。

不過,直接獲益人無疑是擁有VMware實際控制權的多位PE大佬,特別是持有VMware近40%股票的戴爾公司創始人邁克爾·戴爾。

如無意外,這不僅是2022年最大的半導體并購案,也將是有史以來最大的科技公司并購交易之一。雖然兩家2B巨獸長期游離于大眾視野之外,但他們在華爾街的受歡迎程度,絲毫不亞于微軟690億美元收購暴雪,馬斯克440億美元買下Twitter。

這里不得不提到博通的現任掌門人陳福陽(Hock Tan),他對并購的狂熱早已聞名整個半導體產業,因而這筆交易并未讓人太過震驚。

然而,當大部分人醉心于600億美元創造的資本奇跡時,分析師們卻在積極尋找巨型企業覓食不斷變化的習性。我們很驚奇地發現,對于VMware這家從虛擬機時代活躍至云原生時代的老將,產業內部竟然有著兩極分化的評價。

“乍一看,你很難從這筆并購身上看到什么亮點,” 一位分析師告訴虎嗅,這兩個名字太老了,讓人興奮不太起來,但撥拉開他們的身份、產品、財報以及管理層,你就會看到不一樣的東西。

技術熟練的獵人永遠不透露他們下一次攻擊的計劃。但是,你可以從獵物身上找到。

吞噬軟件,明辨高低

產業內無人不知,博通不斷自我成長與壯大的路徑只用兩個字便可概括——“并購”。

這家做iPhone Wifi 芯片起家的上市企業,如今讓大到機房里的交換機,小到音箱里的藍牙芯片,都刻上了博通的名字。一位云計算從業者還開玩笑稱,博通才是真正的“卡脖子之王”:

“因為它真的無處不在。”

不得不說,作為一位公認的并購天才,陳福陽曾被懷疑“是否全天24小時”都在尋覓狩獵目標。

自2013年以來,博通便完成5個單筆金額高達數十億美元的大型并購案。2017年,在成功以59億美元吞并光纖通道巨頭 Brocade(博科) 后,它正式成為全球第三大芯片設計公司。

然而,直到2017年博通企圖以1300億美元的驚天價格拿下高通(后來失敗)時,陳博陽還在逢人就說“專注是成功”的關鍵;但在2018年博通遷至美國后,標的選擇便發生了質的變化——

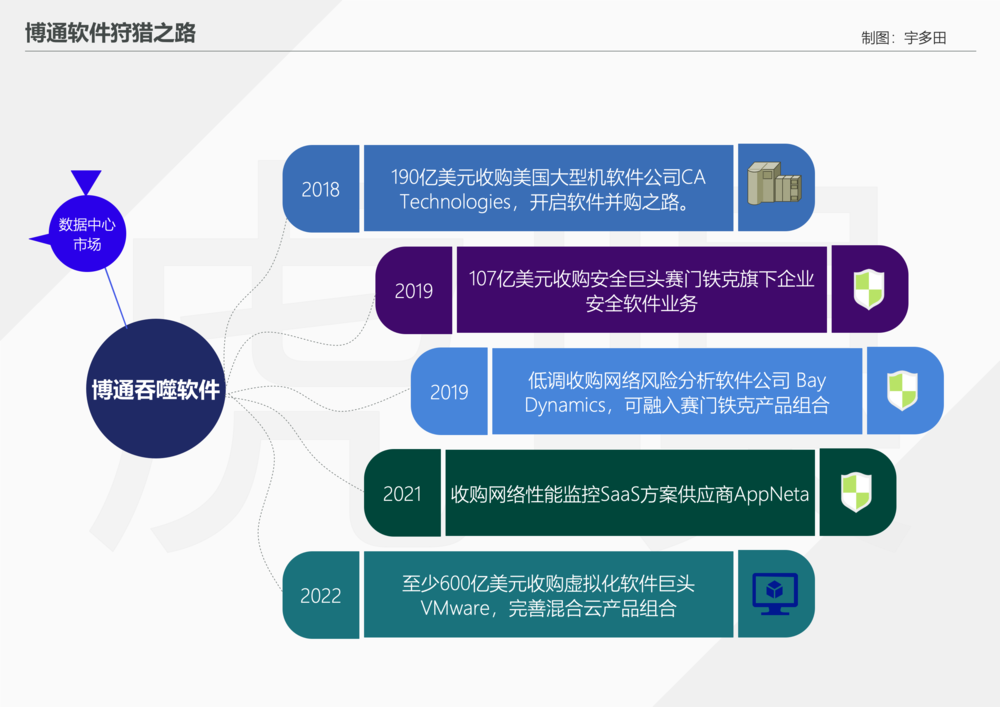

過去5年,博通專盯軟件

進入2018年與2019年,博通分別以190億美元與107億美元,迅速完成對美國大型機軟件公司CA Technologies與網安巨頭賽門鐵克旗下企業安全軟件業務的并購。

前者是《財富》500強企業,以開發大型機起家。熟知電腦進化史的人應該了解,大型機難逃“過去式標簽”(雖然很重要),但這家“古老”的軟件公司卻在2010年左右抓住轉型機遇,在云時代打開了大型機DevOps工具與混合云市場;

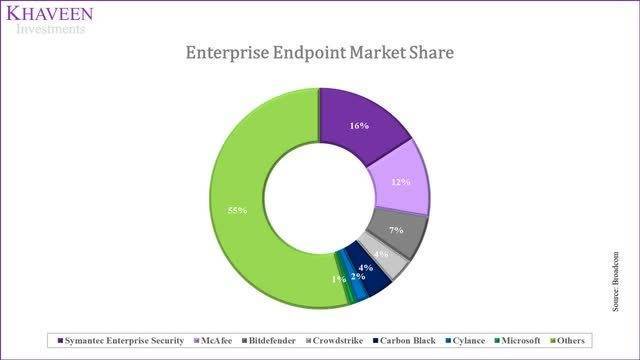

而后者作為全球2000強,在企業級端點保護市場占比長期位居第一(下圖)。

毫無疑問,這些讓博通產生濃厚興趣的軟件供應商并不年輕,但卻是拼接云基礎設施完整架構的“支架”企業。

如彭博所分析,假如數據中心市場被博通納入未來的關鍵收入增長來源,那么這個市場中具備高毛利優勢的軟件業務,則必然是芯片巨頭與華爾街的必爭之地。

賽門鐵克在企業端點市場的占有率排名第一,圖片來自量化對沖基金Khaveen Investments

芯片巨頭理應比軟件公司更重視軟件。這個結論,也直接呈現在博通最近三年的財報上。

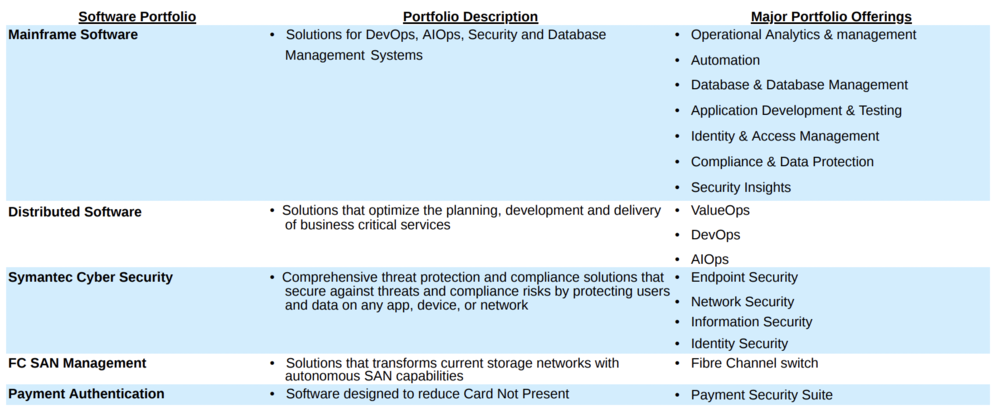

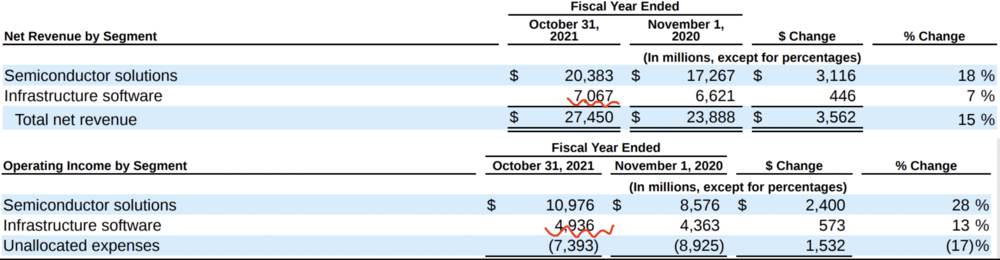

博通的凈收入共有兩部分組成——半導體解決方案與基礎設施軟件。其中,基礎設施軟件約占總收入的1/4。

而值得注意的是,這部分軟件收入的主要來源幾乎靠“并購企業”撐起來的——除了大型機軟件(Mainframe Software,來自CA核心業務)與安全解決方案(賽門鐵克),FC SAN這類數據中心光纖網絡方案,則主要來自于博通2017年收購的網絡設備巨頭——博科。

基礎設施軟件板塊主要由四部分產品組成,自上而下分別是大型機軟件、分布式軟件、賽門鐵克安全方案、FC SAN網絡

實際上,2018財年之前,博通的業務收入板塊仍按照硬件產業賽道來劃分,譬如有線和無線;但從2019財年開始,博通不僅正式做了軟硬切分,連企業定位也有了一些“押注未來”的味道——

從“半導體解決方案企業”,改為“基礎設施技術供應商”。

有分析師告訴虎嗅,2017年前后,無論是半導體巨頭還是傳統軟件企業,再傻的2B人也能感受到亞馬遜等公有云廠商攪起的市場風暴——企業們上云購買虛擬服務器逐成大勢,新舊基礎設施并存,各類軟件的復雜度與重要性隨之凸顯。

此外,盡管兩年疫情拉長了終端市場半導體器件的繁榮周期,但進入2021年后,陳福陽不止一次在公開場合表達過,半導體企業必須抱有越過周期看未來的警惕心:

“我們要減少對芯片收入的依賴。”

即便博通2021年財年的半導體收入相對樂觀,2022年3月給出的銷售預測也不錯,但他仍堅持認為,半導體產業絕對不會停留在目前的發展軌道上。根據財報數據,博通半導體板塊維持著8%左右的平穩增長率,但他預測,未來會降至5%。

“如果有人告訴你(芯片市場未來很長時間都可以被期待),千萬別相信,因為這從未發生過。” 他在兩個月前的一次電話會議上公開表示,任何關于“半導體產業可在長時間內維持現速”的言論,都是做夢。

博通2021財年基礎設施軟件的營業利潤率很高

當然,另一方面,軟件帶給企業的高利潤率讓人絕對無法忽視。

根據我們的計算,2021年財年博通的基礎設施軟件營業利潤率高達69.8%(上圖),遠高于半導體板塊的53.8%。

這個數字也許在軟件產業并不奇怪。然而,在被博通收購之前,CA(28.12%)與賽門鐵克(18.52%)的營業利潤率均遠低于這個數字。不過值得注意的是,CA的“大型機軟件”板塊的利潤率則為64%。

不得不說,作為并購與經營老手,博通習慣在收購后,保留核心高利潤業務的同時,在人力支出與組織架構層面做必要精簡。

譬如,有分析師向虎嗅指出,基于2B軟件市場特點,無論是博通、CA還是賽門鐵克,他們大型企業客戶的重合度其實很高,而2B軟件企業的大部分收入都來自于這些少量客戶。

“Tan有一定技術功底,但也是善于提升公司市值的厲害人物。不過,他所到之處,慣常把低毛利項目都砍掉,長期研發也不能幸免。”

換句話說,從銷售與管理團隊的裁撤、部署,再到綜合產品套餐的設計,都可以讓博通減少大量支出。

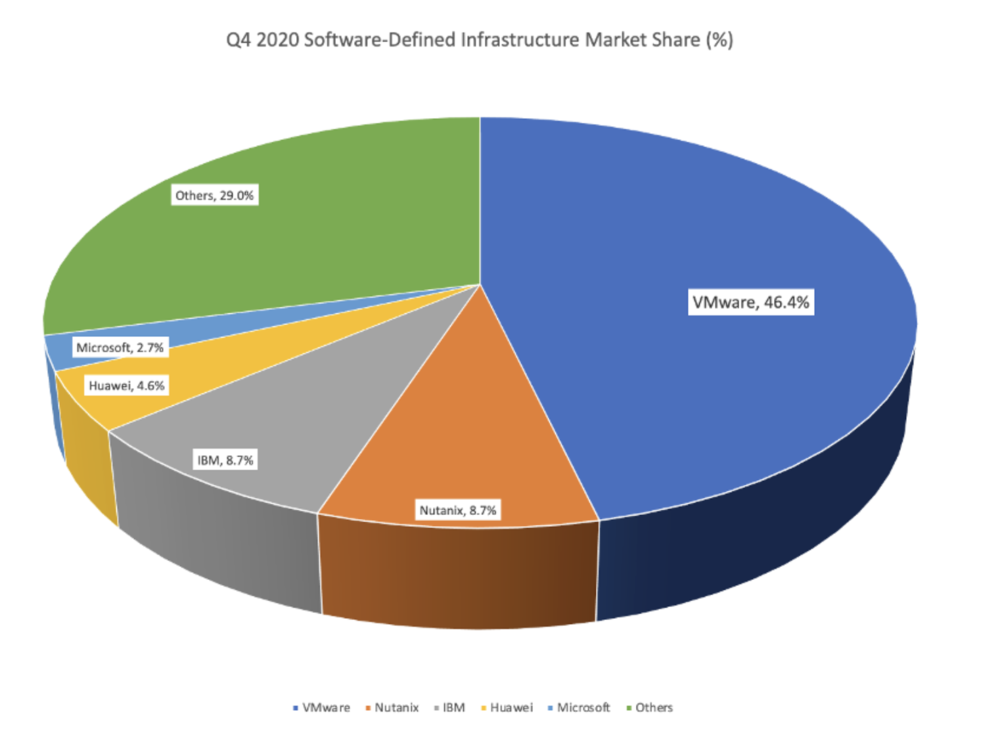

而收購VMware,從以上各個角度來看,都是博通“由硬吞軟,軟硬兼施”戰略的延續,前者核心產品擁有超過60%的可觀利潤率;此外,其在“軟件定義基礎設施 ”(SDI) 市場超40%的占比,有助于博通在數據中心綜合方案市場爭奪更多話語權。

2020年底,VMware在SDI市場的份額一騎絕塵,數據來自IDC

當然,選擇在當下這個時間點狩獵,也似乎相當精妙——

2022年上旬,在大量科技公司股價持續暴跌,以互聯網與軟件為首的諸多企業紛紛陷入增長危機,市值陷入階段性低谷之時,陳博陽代表博通,無視負債等潛在風險,再次出手。

“他總是能踩對芯片行業的上升周期。” 一位分析師告訴虎嗅,這兩年整個芯片產業處于高位,而軟件顯然處于低位。

“伴隨著軟件在數據中心市場愈加重要,如今芯片巨頭把手伸向軟件產業,是意料之中的事情。”

老將之困

從VMware暴漲的股價,可以探視市場對這家傳統IT企業命運走向的感觀。

不過,當獲知VMware將第N次被賣掉的消息時,一位軟件產業人士不禁發出“果然是PE主導的企業,擺脫不了被轉手命運”的唏噓。

這家1998年成立至今的老牌軟件企業,經歷多次“變賣”——被EMC收購,再剝離再收購。

在沒有被博通接手前,其一半股權掌握在戴爾創始人Michael Dell與著名PE銀湖資本手中。而在VMware的收購史上,戴爾家族基金與多家PE在其中運籌帷幄,發揮了關鍵作用。

實際上,拋開資本運作,與博通備受矚目的軟件戰略相比,產業內對VMware的發展評價充滿了爭議。

首先,在長達20年里,VMware一直是服務器虛擬化市場的絕對王者。

所謂虛擬化,就是用特定軟件“仿真”出一臺或者多臺計算機硬件。簡單來說,我們可以在一臺服務器上“分割”出多臺虛擬機。

因此比較明顯,在數據中心市場,“虛擬化”可以在提高企業服務器資源利用率的同時,降低采購、運營與管理費用。而VMware,就是在服務器虛擬化技術上達到了登峰造極的地步。

譬如,多家咨詢機構幾乎給出了一致的數據:在x86服務器虛擬化領域,VMware保持著壟斷性實力,市場占有率超過 80%。

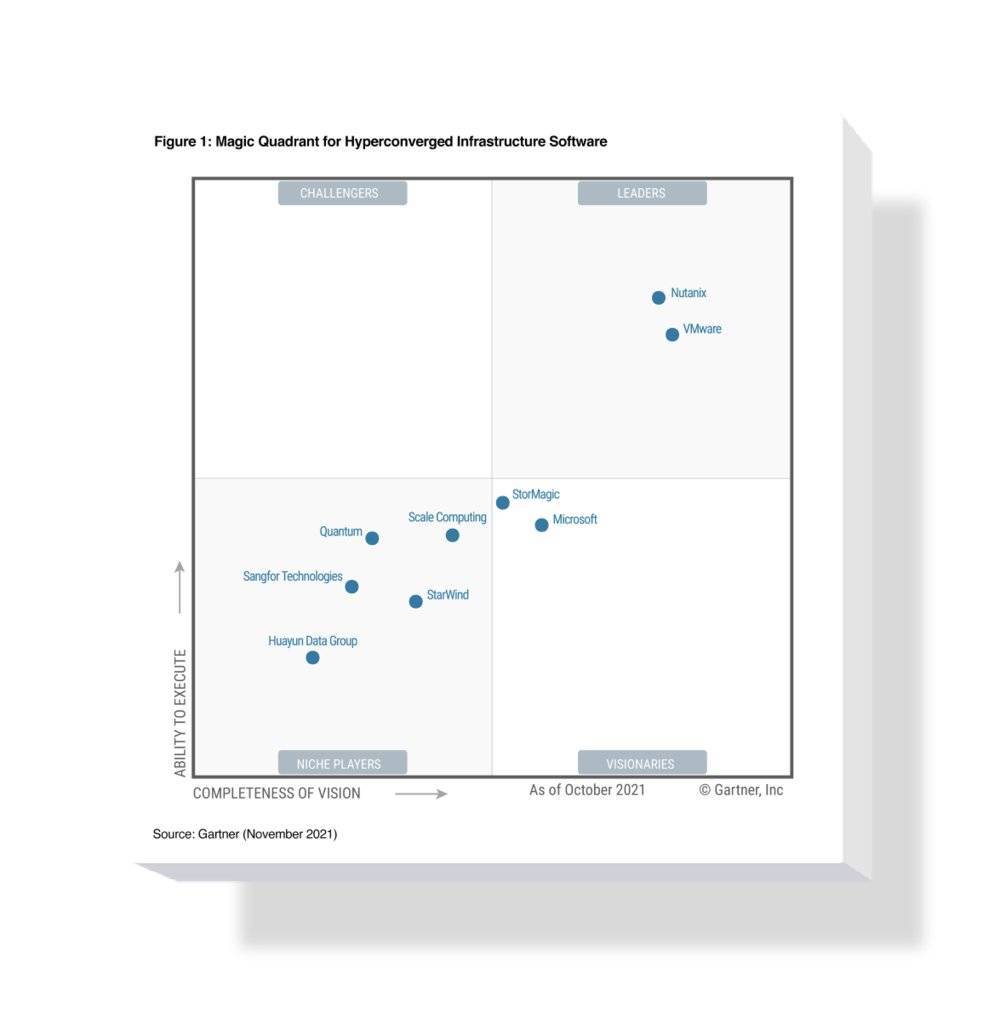

與此同時,在2012年之后,他們通過存儲虛擬化產品vSAN,衍生出了超融合技術HCI(一種軟件定義的IT基礎架構),與競爭對手Nutanix一起領導著這個細分市場。

在HCI市場,VMware與Nutanix一騎絕塵

然而,也正是在某個維度做到了獨領風騷,VMware與歷史上很多盛極一時的科技公司面臨著同樣的抉擇:

在市場和技術都趨于穩定時,要么找到新支點,要么被收購。

2012年,在虛擬化市場逐漸飽和后,VMware的軟件許可收入增幅進入緩滯期,直到2016年跌至2.72%的歷史低點。有趣的是,同年,Gartner取消了X86服務器虛擬化基礎架構的魔力象限。對此他們的解釋非常直接:

“這一市場已成熟,更多創新將會集中在公有云及容器技術上。”

另一邊,2015年對于云計算市場是一個極為標志性的年份。

伴隨亞馬遜等公有云巨頭的迅速崛起,那個時候的華爾街便給出預測——企業對于自身IT基礎設施的支出將不斷減少,大量業務將轉移至公有云,而擅長給本地服務器做虛擬化的VMware,最終將被時代拋棄。

與此同時,易部署、啟動快的容器技術被Docker大力推廣:作為“載著程序的集裝箱”,它們可以從一個服務器靈活移動到另一個服務器,同時也不會破壞應用程序運行能力。

因此,隨著容器的流行,云原生應用大行其道,新一代應用開始部署在容器開源平臺K8s上,正式進入了K8s時代。其中,有些容器可基于虛擬機,而有些則可以直接基于裸機。

這便意味著,未來虛擬機承擔的任務量會大幅縮減。

“一方面,筆記本與臺式機市場在大范圍萎縮,對虛擬化的需求在相應減少;另一邊,數據中心與云端的虛擬化,大公司可以自己開發底層虛擬化平臺。因此,VMware的市場前景會受到很大影響。”

一位半導體產業人士告訴虎嗅,無論是從云廠商還是民用市場,被收購是VMware最好的選擇。

“當然,他們的方案對于很多擁有數據中心的傳統企業來說還是用處很大的。”

有趣的是,具備傳統市場優勢的VMware,并非沒有對抗過公有云新興力量。

2013年,時任VMware CEO 的Pat Gelsinger(如今是英特爾CEO)曾在一個合作伙伴會議上告訴客戶:“如果你把一個工作負載遷至公有云,你就輸了,而我們就永遠輸了。”

與此同時,他們也推出了自己的公有云服務。很可惜,后來幾乎沒有任何水花。

因此,2015年在被EMC以2.63億美元收購后,VMware終于在組織與市場的強烈震蕩中主動執行了新的生存法則——“打不過,就加入”。

仍然是在2015年,一直把亞馬遜視為輕量級對手的VMware,公開承認“亞馬遜及其‘同類’是一種不可阻擋的未來趨勢”。

他們熱情地與“亞馬遜們”達成了合作——企業客戶們不僅可以在新版本的AWS、Azure以及谷歌云上直接運行VMware 虛擬機和管理工具,甚至被允許“跨云使用”。

不斷建立聯盟與合作,向猛獸低頭

此外,無論是2016年推出用來全面支持容器的云原生平臺 Photon Platform,還是2019年可以跨機、跨云的云原生服務 Tanzu,都是VMware努力適應新戰場的表現形式。

一位云計算從業者毫不吝嗇地稱贊了VMware的“老當益壯”:

“別看他年紀大,但能夠經歷云技術的三次技術變遷——虛擬機、Open Stack以及K8s時代,還屹立不倒,仍然是非常厲害的。”

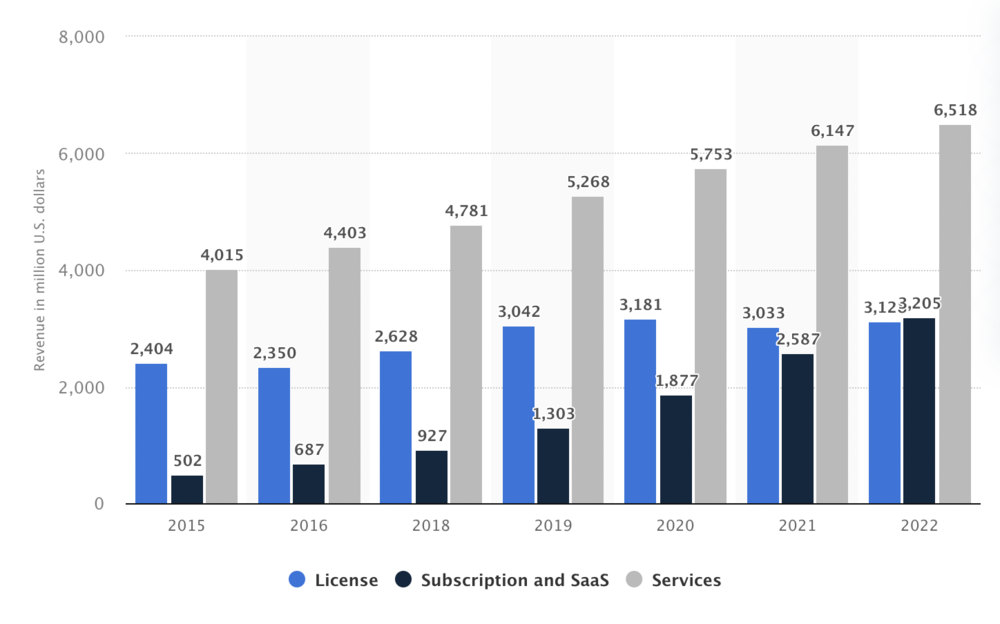

事實上,自2015年以來,VMware過去7個財年的收入增長幅度還算穩定,一直維持自8%~11%左右。但更令人羨慕的可能是VMware高明的賺錢能力——毛利率多年來一直維持80%以上。

這個指標一定程度上更能反應出商業模式的質量水平。它在市場中的表現僅次于 Adobe與 Intuit,遠勝IBM與谷歌等企業。

收入增幅近三年來平均為10%左右

當然,最值得注意的,是VMware在商業模式上的主動求變。

從上圖可以看出,在2022財年,“SaaS與訂閱收入”首次超過了“傳統軟件一次性許可收入”。過去5年里,前者占總銷售額的比例幾乎翻了一番。

可以說,這個策略的關鍵性溢于言表——為了迎合新市場,VMware在不得不將技術和服務以SaaS形式遷移至云端的過程中,也勢必要接受SaaS產品的銷售和呈現方式。

2020 年,他們首次在財報中披露了“訂閱與SaaS”收入,后來又在2022年Q1電話會議中做出承諾:未來所有的虛擬化服務都能夠通過云端交付的形式提供。

與大多傳統IT企業想的幾乎一樣,VMware采取的競爭策略是“本地與云端,我都要”,以求在保證安全前提下,達到客戶運營效率的最大化。

當然,魚和熊掌很難兼得,但企業級市場新舊時代交替的縫隙卻也更長。

譬如,一位產業人士指出容器技術在“程序隔離”等方面仍存在安全缺陷,而多種開發模式并存的狀態,留給了VMware更多的融合時間。

這里還有一個管理層的變動可供參考——

在Pat Gelsinger去英特爾之后,繼任者是在 VMware 有20年工作經驗的云部門執行副總裁Rangarajan Raghuram。參考微軟 CEO 薩蒂亞·納德拉與亞馬遜現任CEO 安迪·賈西的從業歷程,不難判斷VMware究竟想走向何方。

所以,對于VMware來說,過去10年間最好的消息,便是“公有云‘占領’世界”的預判并未如期而至,而多云并存的狀態,可能才是未來。

“事實證明,向公有云轉移的速度,遠遠低于這幾年云廠商的急切呼喚。而許多大型企業,特別是醫療與金融機構的IT基礎設施支出仍然源源不斷。” 一位分析師向虎嗅表達了對“多云市場”的認同,

“中國市場則可能會更加特殊和保守一些。”

碰撞點什么吧

雖然博通與VMware各自的優勢呼之欲出,半導體吞噬軟件的趨勢也如此明朗。但對于“博通到底跟VMware要碰撞出什么‘了不起’的東西”,產業內部給出的答案卻異常豐富。

譬如一位半導體人認為,從建立龐大IOT網絡(賣出更多芯片)的訴求出發,半導體廠商需要從邊緣計算的性能與安全角度,做好虛擬化和網絡資源的端點部署。

“對于很多應用來說,邊緣計算需要吸取虛擬化和云計算經驗,“長”出一種管理成千上萬大規模分布式端點的能力。”

另一方面,想一想目前無論芯片、傳感器還是某個終端應用與電子消費品,最為時髦的前綴是什么?AI。

我們可以批判AI智力發育地下,無自理能力,甚至商業模式都極為不靠譜,但我們無法忽視越來越多的AI任務,被大大小小數據中心的虛擬化平臺所承載和執行。

2021年中旬,英偉達曾發布過一個支持AI任務在VMware平臺上做虛擬化的小工具。雖然這個消息幾乎沒有受到關注。但從市場角度,AI任務帶給傳統數據中心的壓力從來都不可小覷。

“從新業務角度,無論是容器技術的開發與融合,還是應對AI任務的服務器橫向端點拓展,甚至給Risc-V指令集提供更多虛擬化支持,VMware和它的生態系統都可以助一臂之力。” 一位大廠研究人員指出,

“這樣來看,半導體公司的反向入侵,更像是在挑釁那些擅長創新的云巨頭。”

評論