全球半導體設備巨頭,Q3過得怎么樣?

臨近年尾,半導體行業在 2023 年出現負增長似乎已成定局。在過去一段時間里,半導體設備可能算是整個半導體市場多產業鏈中唯一一抹亮麗的風景線。然而如今,隨著芯片制造大廠—美光、SK 海力士、英特爾、格芯等紛紛下調計劃資本支出。半導體設備這個小風口終究還是沒有逃過大環境的影響。

本文引用地址:http://www.j9360.com/article/202312/453522.htm據 SEMI 的預計,2023 年全球用于前端設施的晶圓廠設備支出將同比下降 22%,從 2022 年的 960 億美元歷史高點下降至 760 億美元。那么今年下半場,全球半導體設備龍頭過得如何?

半導體設備龍頭業績開始回暖

今年年初,2023 年第一季度,在全球九家主要半導體設備企業中,有八家預計營收同比減少或增速放緩。其中泛林、東京電子等六家公司的營收同比減少,愛德萬和迪恩士的增長率將降至約近 2 年來的最低水平。

第二季度,半導體設備市場持續不振。根據 CINNO Research 數據顯示,上半年全球半導體設備廠商市場規模 TOP10 營收合計達 522 億美元,同比增長 8%,環比下降 6%。在上半年的全球半導體設備廠商市場規模排名中,東京電子、泛林、科磊、日立高新、DISCO 等公司的半年營收均同比下滑。

來到第三季度,多家半導體設備龍頭的利潤仍處于較低水平,不過與上季度相比,已有復蘇跡象出現。

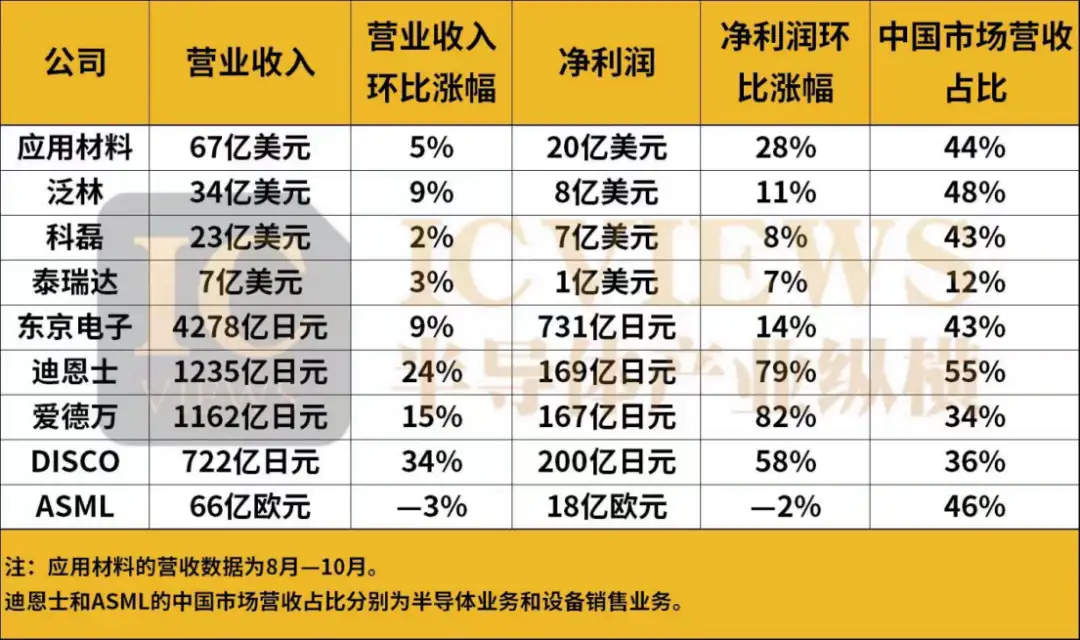

統計中的九家半導體設備公司 2023 年 7~9 月財報(部分為 8~10 月)顯示,有八家企業的營業收入和凈利潤高于 4~6 月,預計 10~12 月也將持續緩慢復蘇。營業收入與凈利潤環比下滑的只有 ASML,但這兩項指標的下降幅度都相對較小。

在半導體市場周期性波動的當下,不同的設備公司有著不同的境遇。以下是各半導體設備龍頭在當下時點所呈現的不同特征。值得注意的是,在中國市場的持續加碼是這些公司最大的共性。

各家面臨的危與機

ASML:機來源于中國市場,危亦然

ASML 是全球第一大光刻機設備商,同時也是全球唯一可提供 7nm 及以下先進制程的 EUV 光刻機設備商。

據《中國日報》報道,2023 年第三季度的新增訂單金額為 26 億歐元,其中 5 億歐元為 EUV 光刻機訂單。當前 ASML 未在中國開展與 EUV 產品相關的業務。

從地區來看,ASML 的三季度來自中國臺灣的銷售收入占比為 24%,相比二季度大幅減少了 10%;來自韓國的銷售收入占比為 20%,減少了 7%;來自美國的銷售收入占比為 5%,減少了 5%。

比較特別的是,來自中國大陸的銷售收入占比由二季度的 24%(銷售額約為 13.45 億歐元),幾乎翻倍增長到了 46%(銷售額約為 24.42 億歐元),對比今年一季度大陸的銷售收入占比僅 8%,更加凸顯中國大陸市場對于 ASML 光刻機需求的快速增長。

ASML 首席財務官 Roger Dasse 表示,本季度中國市場銷售額所占的比重較高,主要出于兩方面原因。「首先,發運到中國的設備主要針對成熟制程客戶,本季度的大部分出貨是基于 2022 年甚至更早的訂單。其次,我們看到其他客戶的需求時間節點發生了變化,這使我們能夠向中國客戶交付更多設備。所以,中國地區的交付量在增加,與此同時其他地區在減少,中國市場所占的份額相對出現上升。我們所有的設備發運都符合出口管制規定。」Dasse 表示。

關于 ASML 的危,就在 ASML 發布財報的前一日,美國政府頒布了更新后的關于先進計算和半導體制造設備規則,增加了對先進芯片制造技術的出口限制。相關政策將在出口限制發布的 30 天后生效。雖然 ASML 表示,根據目前收到的信息,他們認為適用該新規的涉及先進芯片制造的中國大陸晶圓廠數量有限。但鑒于新規的篇幅和復雜性,ASML 仍需要仔細評估潛在的影響。

應用材料:存儲向下,AI 向上

應用材料是全球最大的半導體設備商,行業內的「半導體設備超市」,半導體業務幾乎可貫穿整個半導體工藝制程,半導體產品包含薄膜沉積(CVD、PVD 等)、離子注入、刻蝕、快速熱處理、化學機械平整(CMP)、測量檢測等設備。

應用材料的業績衰退主要源自存儲市場的持續疲軟。

從各項業務指標來看,應用材料在晶圓代工、邏輯及其他半導體系統方面業績表現良好,營收占據半導體系統總營收的 79%,高于去年同期的 66%;在存儲芯片領域的業務營收則稍顯疲軟,其中 DRAM 設備占據半導體系統總營收的 17%,NAND Flash 設備占比為 4%。應用材料方面對此表示,其存儲芯片客戶的支出正處于十多年來的最低水平。

同時人工智能系統的爆炸式增長正在讓相關芯片廠商獲得收益。應用材料首席財務官 Brice Hill 在電話會議上表示,應用材料約 5% 的晶圓廠設備專門用于人工智能市場。

半導體行業正在迎來復蘇。應用材料方面認為,半導體產業將能擺脫短期問題,未來收入可達 1 萬億美元的規模。市場分析師也預估應用材料有望在明年下半年恢復營收增長。

東京電子:消費市場萎靡拖垮業績,中國市場營收占比升至 43%!

東京電子是日本最大的半導體設備商,主營業務包含半導體和平板顯示制造設備,半導體產品包含涂膠顯像設備、熱處理設備、干法刻蝕設備、化學氣相沉積設備、濕法清洗設備及測試設備。

上半年,PC/智能手機等終端產品需求萎縮、存儲芯片庫存調整,導致存儲廠商減產、修正設備投資,加上先進邏輯/晶圓代工廠設備投資也和存儲廠商一樣,進入暫時調整局面,拖累東京電子的合并營收、營業利潤、凈利潤陷入大幅萎縮。不過這一系列數值仍優于東京電子此前的預期。該公司原先預計營收 7,900 億日元、營業利潤 1,610 億日元、凈利潤 1,200 億日元。

東京電子社長河合利樹在本月舉行的財報宣講會上表示,「中國新客戶顯著增加」,營收已在二季度觸底。

從區域銷售情況來看,三季度東京電子于日本市場的營收占整體營收比重的 9.7%,北美市場占比 11.1%,歐洲市場占比 7.8%,韓國市場占比 15.8%,中國臺灣市場占比 9.3%,中國大陸市場占比高達 42.8%,首度沖破 40% 大關;東南亞及其他市場占比 3.5%。

東京電子指出,先進邏輯/晶圓代工廠投資雖出現延遲,不過在成熟制程部分,中國客戶投資大幅加速,因此將 2023 年 WFE(晶圓前段制程制造設備)全球市場規模自 8 月時預估的 700 億-750 億美元(年減 25%-30%)調高至 850 億-900 億美元(將年減 10%-15%)。

泛林:存儲收入低迷,中國大陸營收占比升至 48%!

泛林主營半導體制造用刻蝕設備、薄膜沉積設備以及清洗等設備。

存儲市場的低迷對泛林集團的業績帶來消極影響,不過整體來看,泛林在今年第三季度的業績依舊保持強勁,這在很大程度上來源于中國市場的貢獻。

從具體的收入來源看,三季度泛林集團來自中國大陸的收入占比高達 48%,而去年同期占比僅 30%,顯示中國大陸客戶對于泛林集團半導體設備的旺盛需求。緊隨其后的分別是韓國(16%)、日本(9%)、美國(8%)、中國臺灣(7%)、歐洲(7%)和東南亞(5%)。

10 月 17 日,美國政府更新了針對高性能計算芯片及半導體設備的出口管制規定。對此,美國半導體設備廠商泛林集團表示,預計美國最新出口限制不會對公司產生任何實質性影響。然而需要注意的是,受 2022 年 10 月 7 日美國政府公布的半導體出口管制規則影響,去年泛林集團損失了大約 20 億美元的收入。

科磊:市場環境是最大挑戰,中國市場占比重要

科磊是半導體工藝制程檢測量測設備的絕對龍頭企業,半導體產品包含缺陷檢測、膜厚量測、CD 量測、套準精度量測等量檢測設備。憑借其檢測產品高效、精確的性能特點,科磊以 52% 的市場份額在前端檢測設備行業內具有絕對的龍頭地位。

科磊的季度營收同樣處于指導范圍的上限,但身處于如此蕭瑟的市場,科磊的業績同比大幅下滑是難逃的宿命。

泰瑞達、迪恩士、愛德萬、DISCO 亦然

泰瑞達、迪恩士、愛德萬、DISCO 等公司與科磊的境遇類似,市場環境的不確定性對公司業績提出了極大挑戰,但中國市場的貢獻確實給公司營收帶來很大支撐。

迪恩士在上季度來自中國大陸的營收占比高達 55%,愛德萬來自中國的營收占比為 34%,DISCO 為 36%,泰瑞達是四家公司最少的,只有 12%。

自從 2021 年 12 月半導體銷售額達到峰值以來,這輪下行周期已經持續了較長時間,并且全球銷售額及大廠財務指標都出現了一定程度的回暖,設備廠商或許能夠更早迎來他們的「破曉時分」。

設備廠商簽單低谷已過,但憂患仍存

隨著全球主流半導體大廠的三季度業績出爐,半導體行業的觸底回升趨勢日益明顯。第三季度,頭部主流廠商的單季度業績環比出現上漲,當然,同比表現依然有待需求端拉動。

對應的晶圓廠拉貨動能也在隨之復蘇。

從晶圓代工產能利用率來看,8 英寸主要為應用于工業控制和汽車電子場景的功率半導體產品為主。據集邦咨詢統計,2023 年第四季度處在該規格產能利用率最低點,即便是臺積電,8 英寸晶圓產能利用率也不到 60%,聯電和三星則不到 50%,華虹處在相對高的 78% 利用率。預計到 2024 年臺積電和中芯國際在該尺寸下的產能利用率會緩步回升大約 5-10 個百分點。

12 英寸晶圓大約也是 2023 年第四季度觸底,預估到 2024 年末,臺積電產能利用率將回升 6 個百分點到 86%。其中驅動力主要包括 2023 年下半年以來 iPhone15 系列、部分安卓手機和 AI 相關需求支撐。

拉貨動能的提升,給設備廠商的業績帶來提振作用,但是從現實來看,設備廠商面臨的憂患并不會因此完全消失。

統計中的九家半導體設備企業來自中國營收合計在 2023 年 7~9 月達到約 105 億美元,比上年同期增加七成。涉足光刻設備的荷蘭 ASML 的設備銷售業務與上年同期相比增至 4 倍左右,增長明顯。 九家企業的營收合計在中國的比率也從 23% 迅速上升至 44%。

有分析認為,雖然取決于設備的種類,但中國比例的提高在盈利方面也起到積極作用。英國調查公司 Omdia 的南川明表示:「因為客戶按要價購買,面向中國供貨的利潤率很高。」 事實上,在九家大型企業中,約一半 7~9 月的毛利率比 4~6 月提高了 2~4 個百分點。

關于中國需求的可持續性,東京電子表示「已經獲得訂單,2024 年上半年(中國比例)將繼續占到 4 成左右。」 應用材料公司則預測稱,雖然目前處于高水平的 DRAM 領域的需求將減緩,但中國的需求很有可能在長期維持健全狀態。

與此同時,一些「需要警惕」的聲音也開始頻頻傳出。

去年 10 月出口管制發布后,當月來自大陸采購半導體制造設備金額同比下降 27%,創下近兩年來最低。此舉不僅影響國外半導體設備巨頭在中國大陸的業績,也將影響其全球市場份額。全球前十大半導體設備廠商中有六家廠商站出來示警,其中美國三大半導體設備巨頭(應用材料、泛林集團、科磊)感受或將更加強烈。

國際半導體設備巨頭業績承壓的原因,主要存在兩點。一方面,2022 年下半年開始風向突變,智能手機等終端需求大幅下滑,半導體用戶壓縮庫存,建廠計劃也暫且擱置或推遲。另一方面,目前全球半導體產業正在發生轉向中國大陸的第三次產業轉移趨勢。中國大陸是設備廠商營收來源的最主要市場。

如今國產半導體設備具有光明的發展前景。國外的半導體供應鏈存在較大短板,人力成本具有較大壓力,而中國半導體設備企業正在密集開展成熟制程設備的驗證工作,未來有望研發更加高端的半導體設備,從而進一步擴大自身的市場份額。

評論