國產IGBT,迎來大豐收

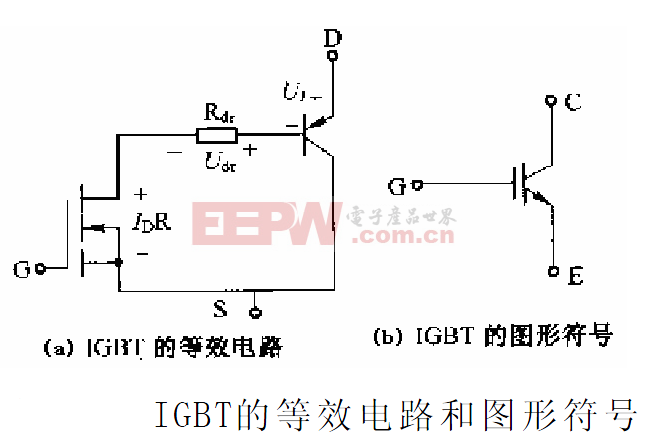

根據 IGBT 的產品分類來看,按照其封裝形式的不同,可分為 IGBT 分立器件、IPM 模塊和 IGBT 模塊。IGBT 分立器件主要應用在小功率的家用電器、分布式光伏逆變器;IPM 模塊應用于變頻空調、變頻洗衣機等白色家電產品;而 IGBT 模塊應用于大功率變頻器、新能源車、集中式光伏等領域。

本文引用地址:http://www.j9360.com/article/202307/448348.htm根據工作環境的電壓不同,IGBT 可以分為低壓(600V 以下)、中壓(600V-1200V)、高壓(1700V-6500V)。一般低壓 IGBT 常用于變頻白色家電、新能源汽車零部件等領域;中壓 IGBT 常用于工業控制、新能源汽車等領域;高壓 IGBT 常用于軌道交通、電網等領域。

就目前的中國市場來說,IGBT 應用最多的場景是新能源汽車。

國外廠商優勢明顯

從全球市占率角度來看,依舊是國外廠商占據主要市場份額。

根據 Omdia 數據顯示,2020 年全球 IGBT 龍頭企業包括英飛凌、富士電機、三菱等。從細分領域來看,在 IGBT 分立器件領域,英飛凌、富士電機、三菱的市場規模位列前三,市占率分別為 29.3%、15.6% 和 9.3%。中國廠商士蘭微排名第十,占有全球 2.62% 市場份額。

在 IPM 模塊領域,三菱市占 32.9%;安森美市占 17.1%;英飛凌市占 11.6%,國產廠商士蘭微以 1.6% 的市占率排名第九,華微電子以 0.9% 的市占率排名第十。

在 IGBT 模塊領域,英飛凌為絕對龍頭,市場份額占 36.5%,其次是富士電機和三菱,分別占比 11.4% 和 9.7%。國內斯達半導排名第六,市場份額占 2.8%。

如今國外的 IGBT 龍頭已經形成完善的 IGBT 產品系列,英飛凌、三菱、ABB 在 1700V 以上電壓等級的工業 IGBT 領域占絕對優勢;在 3300V 以上電壓等級的高壓 IGBT 技術領域幾乎處于壟斷地位。在大功率溝槽技術方面,英飛凌與三菱公司處于國際領先水平;在 1700V 以下的產品應用中,英飛凌、賽米控、安森美技術領先、產品成熟。

國內 IGBT 廠商多集中在中低壓市場,如比亞迪半導體、士蘭微、揚杰科技、新潔能、華微電子等廠商的 IGBT 產品主要集中在 1500V 以下的 IGBT 市場;時代電氣和斯達半導已經有高壓 3300V 及以上的產品應用。

國內廠商和國外廠商存在差距的原因主要是國外廠商成立時間早,比如富士電機成立于 1923 年,三菱電機成立于 1921 年,而國內的幾大廠商主要集中在 1997—2005 年。得益于長時間的磨煉,技術領先、產品成熟、市場占比大、利潤高、用戶反饋豐富的國際大廠,明顯已具先發優勢。

不過,隨著中美貿易摩擦的不斷加劇,國內終端們開始主動嘗試選擇國內芯片,疊加近兩年 IGBT 缺貨情況嚴重,為 IGBT 在內的國產芯片的發展打開了切口。

國內 IGBT 不乏佼佼者

在中國的 IGBT 行業發展中,各大廠商分路追擊,如今已不乏佼佼者的出現,比如:斯達半導、時代電氣以及士蘭微等。

斯達半導

斯達半導優勢在于 IGBT 模塊,主要覆蓋新能源汽車和工控領域。

2013 年斯達半導開始專注新能源汽車 IGBT 模塊的研發,目前其 IGBT 電壓等級涵蓋范圍為 100V~3300V,率先實現第 7 代 IGBT 產品的研發。另外,斯達半導的 SiC 模塊研發進程也早于國內其他廠商。

斯達半導產品種類豐富,能有效全面地覆蓋下游客戶的各類需求,其 IGBT 模塊產品超過 600 種,其第六代 TrenchFieldStop 技術的車規級 IGBT 模塊已獲得多個平臺/項目定點,SiC 模塊也已獲得多款車型定點,先發優勢明顯。

目前斯達半導采用 Fabless 模式,代工廠為上海華虹、上海先進等。同時也在自建晶圓廠,由 Fabless 走向 IDM。

時代電氣

時代電氣在 IGBT 的布局是比較特殊的,其 IGBT 器件在城市軌道交通、高速鐵路以及電力機車方面具有廣泛應用。

時代電氣的 IGBT 模塊在市場中位居第二位,僅次于斯達半導。其 IGBT 產品已實現 750V—6500V 全電壓覆蓋,在國內 IGBT 供應商中電壓覆蓋范圍最廣,也是國內唯一實現 3300V 以上軌交、電網等高壓領域覆蓋的公司。目前,時代電氣第七代 IGBT 技術剛剛研發成功。

2021 年時代電氣 IGBT 在軌交、電網領域市占率全國第一,除了原有的優勢領域軌道交通外,時代電氣正在主攻汽車和光伏方向,汽車方面公司已取得合眾、一汽、長安等十余家客戶定點,風光發電領域公司高壓 1700V 產品已非常成熟。

時代電氣也是采用 IGBT 與 SiC 雙線布局的戰略,只不過在 SiC 模塊的入局時間較晚,2022 年其首款 SiC 產品才進行小批量驗證。

士蘭微

士蘭微的產品以 IGBT 單管和 IPM 模塊為主,在白電和工控領域具備顯著市場地位。此外其車規 IGBT 產品通過部分汽車廠商測試,開始小批量供貨;光伏 IGBT 單管已在國內部分光伏客戶逐步上量。根據 Omdia 數據顯示,2021 年士蘭微 IPM 產品全球市占率達到 2.2%,排名全球第八,國內第一。士蘭微已經推出了英飛凌的第 7 代產品,目前還處在送審階段,離量產還有距離。2021 年士蘭微的車規級 SiC 模塊研發成功。

除了以上提到的這些公司,還有諸如華微電子、揚杰科技、比亞迪半導體、宏微科技、中科君芯、新潔能等廠商在 IGBT 各個領域逐步放量。

IGBT 更受追捧,缺貨難解

IGBT 是近期半導體組件中,唯一還能大漲價且一路供不應求的品項。

導致 IGBT 缺貨、漲價的原因主要有四點:其一,需求旺盛,車用、工業應用所需 IGBT 用量大增;其二,供給不足,產能擴增緩慢;其三,風光儲需求旺盛帶動 IGBT 需求強勁;其四,特斯拉大砍 75% 碳化硅用量,IGBT 為潛在替代方案。

根據市場消息,6 月安森美的 IGBT 供應短缺,交期仍在 40 周以上,無明顯緩解。根據富昌電子公布的《2023 Q1 芯片市場行情報告》數據顯示,意法半導體、英飛凌、Microsemi、IXYS 的 IGBT 交期與 2022 Q4 的交期一致,最長達 54 周。工業、車用領域的 IGBT 需求仍然緊俏。有業內人士表示,IGBT 缺貨問題至少在 2024 年中前難以解決;部分廠商 IGBT 產線代工價上漲 10%。

現階段全球產能緊缺,IGBT 市場面臨短期內供不應求的狀態,這為國產企業提供了機遇。如今,本土 IGBT 產品性能已經逐漸成熟,且部分產品性能可對標海外 IGBT 大廠產品,加速國產化 IGBT 產品市場滲透,逐步切入高端市場。國內一眾廠商如揚杰科技、斯達半導、士蘭微、新潔能、紫光國微等也在加快擴產和研發步伐。

國產廠商迎來大豐收

IGBT 的持續火熱,國產廠商迎來的不只是訂單的大豐收,還有業績的大豐收。

首先在訂單量方面,近日時代電氣披露調研紀要顯示,IGBT 器件已有產能基本跑滿,第一季度合計 IGBT 有 7.23 億。傳感器件、功率器件、新能源汽車電驅是一個量綱訂單,目前產能排得很緊,達產率非常高。公司在去年第三季度就基本把今年 IGBT 產能排滿了。

斯達半導也表示光伏領域在手訂單是現有產能的數倍之多。士蘭微、華潤微、宏微科技都表示在手訂單量飽滿,產能供不應求。

其次,再看業績。2022 年時代電氣全年營收 180.34 億元,同比增長 19.26%。2023 年 Q1,時代電氣營業收入人民幣 30.85 億元,同比增長 21.25%,漲勢喜人。

斯達半導體更是連續 7 年實現營收、凈利潤雙增。尤其是 2022 年其營業收入 27.05 億元,同比增長 58.53%,歸屬于上市公司股東的凈利潤 8.18 億元,同比增長 105.24%。

此外,士蘭微、揚杰科技、宏微科技等公司的營業收入都在 2022 年實現大幅增長。

國產 IGBT 產能何時落地?

2021 年,斯達半導定增獲得發審委通過,將募資 35 億元用于 IGBT 芯片、SiC 芯片的研發及生產。預計將會達成 6 英寸 IGBT 產能 30 萬片/年,6 英寸 SiC 芯片產能 6 萬片/年,具體投產時間未知。

2022 年 10 月,時代電氣啟動了 IGBT 三期新產線建設準備工作,公司此前已投資建設了一期、二期產線。三期總投資額 111 億元,其中宜興項目投資 58 億元、株洲項目 53 億元。宜興項目,一期規劃產能是年產 36 萬片 8 英寸 IGBT,產品主要用于新能源車領域。株洲項目,建成后產能年產 36 萬片 8 英寸 IGBT,主要用于新能源發電、工控、家電。三期項目建設周期 24 個月,預計 2024 年 6-7 月才會投產。

2022 年 6 月,士蘭微投資建設「年產 720 萬塊汽車級功率模塊封裝項目」該項目總投資 30 億元。隨后在 10 月,又定增不超過 65 億元,用于年產 36 萬片 12 英寸芯片生產線項目(39 億元)、SiC 功率器件生產線建設項目(15 億元)、汽車半導體封裝項目(一期)(30 億元)等。此次的定增項目建設期為 3 年,也就是預計 2025 年投產。

華潤微的 IGBT 產能也會在今年有所新增。華潤微高管此前預計,2023 年資本性開支較 2022 年將增加至百億規模,主要涉及重慶 12 英寸、深圳 12 英寸、先進功率封測基地以及公司對外投資并購項目。根據規劃,華潤微 6 英寸晶圓制造生產線主要增加第三代半導體產能包括碳化硅和氮化鎵;今年 8 英寸晶圓制造生產線通過技改、IGBT 等重點產品產能擴充會帶來一定幅度的產能增加;重慶 12 英寸 2023 年底目標是爬坡至 2 萬片。

有分析指出,2021 年及以前,中國有 80%—90% 的 IGBT 產品均需要進口,2022 年整體 IGBT 國產化率提升至約 30%—35%,車規級 IGBT 廠商在中國的市場份額已經從 2021 年的 32% 提升到 2022 年的 45%—50%。

未來,隨著 IGBT 市場的不斷擴大以及國產 IGBT 企業技術上取得突破,中國 IGBT 正在駛上發展的快車道。

評論