從“政府不會救市”到所有儲戶可提存款 一夜破產的硅谷銀行錢從哪兒來?

美國歷史上第二大銀行倒閉案霸占了上周末的媒體頭條。硅谷銀行(SVB)光速走向破產,疊加全球科技行業本已深重的寒潮,讓相關的企業人心惶惶。

本文引用地址:http://www.j9360.com/article/202303/444358.htm在國內,多家初創企業表示試圖從硅谷銀行提取資金時轉賬失敗,有人甚至打折拋售存款債權。一度有網絡傳言稱美團CEO王興詢問“硅谷銀行維權群”事宜,后被美團官方辟謠涉事截圖不屬實。浦發硅谷銀行也緊急發表聲明稱“擁有規范的公司治理架構,有獨立經營的資產負債表”,試圖與SVB撇清關系。

美國當地時間3月12日晚間,SVB所有儲戶懸著的心終于可以放下了。美國財政部、美聯儲、美國聯邦存款保險公司(FDIC)就硅谷銀行倒閉事件發布聯合聲明:從3月13日星期一開始,儲戶將可以提取他們所有的存款! 從美國財長耶倫信誓旦旦地聲稱“政府不會救市”,到所有儲戶“安全落地”,這中間經歷了怎樣的歷程?而在硅谷銀行倒閉后,全球各國金融監管當局也緊急尋找應對措施。美國總統拜登更是親自表示,誓言要對相關責任人追責。

↑美國三部門聯合聲明

儲戶存款獲保障 銀行高管將被追責

在上周日的聯合聲明中,美國財政部長珍妮特·耶倫、美聯儲主席杰羅姆·鮑威爾和FDIC主席馬丁·格倫伯格表示,FDIC將為硅谷銀行所有儲戶的存款提供擔保,包括那些美國存款保險未覆蓋的部分。美國政府此舉旨在防止更多的銀行引發連鎖擠兌,并將幫助在硅谷銀行存入了大筆資金的公司繼續支付員工工資,并為其運營提供資金。

重要的是,根據美國財政部的紓困方案,美國納稅人無需為兜底付出成本。此外美聯儲還宣布了一項加強美國銀行業財政健康的舉措,將向符合條件的存款機構提供額外資金,以幫助確保銀行有能力滿足所有存款人的需求。額外資金將通過銀行定期融資計劃(BTFP)提供。

拜登針對此事發表聲明稱:“我很高興監管機構迅速達成了保護美國工人和小企業的解決方案,并確保我們的金融體系安全。該解決方案還確保納稅人的錢不會受到威脅。我堅定地致力于讓那些應對這一混亂局面負責的人承擔全部責任,并繼續努力加強對大型銀行的監督和監管,以免美國再次陷入這種境地。”

由于美國政府的出手干預平息了部分華爾街投資者的焦慮情緒,截至北京時間3月13日上午,美國三大股指期貨均有小幅上漲。

據美國財政部官網透露,硅谷銀行的股東和某些無擔保債務人將不受保護,相關高級管理人員也被免職。

擠兌風波蔓延 又一家美國銀行倒閉

雖然有不少官員認為,硅谷銀行倒閉不大可能引發巨大的系統性風險,但美國不少區域性中小銀行受到了擠兌風波的影響。

美聯儲當地時間3月12日宣布,總部位于紐約的Signature Bank周日被紐約州監管機構關閉。紐約州金融服務局負責人表示,FDIC已接管該銀行。比照硅谷銀行的處置措施,Signature Bank的所有存款人都將得到全額補償,納稅人也不會承擔任何損失。這也是美國一周內第三家銀行倒閉。截至2022年12月31日,Signature Bank總資產約為1103.6億美元,存款總額約為885.9億美元。

此外,加州第一共和銀行也陷入擠兌恐慌中,投資者開始擔憂該銀行被政府接管。該行回應稱已通過美聯儲與摩根大通獲得額外的700億美元流動性資金,來支撐緊張的財務狀況。

↑硅谷銀行總部

說好“不救市”儲戶的錢為何又安全了?

“金融機構是否大而不能倒”是2008年金融危機時美國朝野辯論的重大議題,這次硅谷銀行的倒閉一度讓雷曼兄弟的往事陰霾再度籠罩金融和創投界。由風險投資公司General Catalyst牽頭,包括紅杉資本在內的數百家機構曾簽署了一份共同聲明,要求監管部門出手救助硅谷銀行,阻止系統性災難發生。

不過美國財長耶倫從頭到尾都明確堅持不會動用政府公款救市。“在2008年金融危機期間,大型銀行的投資者和所有者得到了政府救助,美國在危機后實施的改革意味著我們不會再這樣做了。”

紅星新聞記者注意到,根據美國官員表態,對硅谷銀行儲戶存款的補償資金將先期由美國金融機構提供,不需要額外花費美國納稅人的錢財。

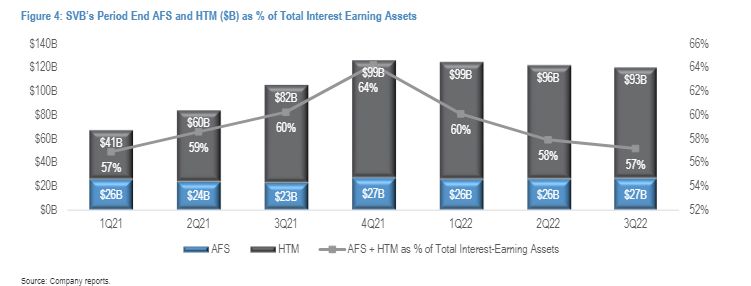

而由于硅谷銀行已進入托管程序,后續有興趣的買家可以購入硅谷銀行手上的資產。硅谷銀行主要資產是美國國債和MBS(房貸抵押債券)等相對優質的低風險債券,雖然在近期由于市場環境動蕩和美聯儲加息影響這些資產出手困難,但仍具有相當價值。

美國聯邦存款保險公司(FDIC)成立于90年前,是羅斯福政府應對經濟大蕭條、為拯救銀行業設立的美國國有企業。它為美國的商業銀行和儲蓄銀行提供存款保險。按照FDIC規定,儲戶如果上了保險,遇上銀行破產可以無條件獲得不超過25萬美元的賠償。但是硅谷銀行的特殊之處在于客戶幾乎全部是初創企業,很少有個人儲戶,25萬美元也許只夠給10個工程師發一個月的薪水。據統計,硅谷銀行總客戶存款中可能只有11%受到存款保險保護。

不過在上周末,美國官方最終拍板,將保障所有儲戶的存款利益,包括那些未上保險的存款。

一位美國財政部高級官員匿名向媒體透露稱,“存款保險基金(DIF)承擔風險,這不是納稅人的錢。”

據悉,DIF是由參加FDIC保險的美國金融機構按季度繳納的會員費和投資收益構成,目前擁有超過1000億美元的資金。美國財政部官員表示,這筆資金“綽綽有余”,足以保障存款人的資金需求。拜登政府深知,美國政府在2008年金融危機期間用納稅人的錢出資救助華爾街主要銀行引發了巨大的公眾憤怒,因而選擇使用DIF基金來支撐儲戶的存款利益,避免重蹈當年覆轍。

美財政部官員也明確表示,硅谷銀行的股東和債券持有人不會收到補助。“他們作為證券所有者承擔了投機風險,也將承擔發生的損失。”

↑硅谷銀行的標識

前車之鑒:

各國當局加強銀行業監管

硅谷銀行倒閉的余震仍在全球蔓延,各國監管機構也在積極盤查隱患,布局加強對銀行業的監管。

硅谷銀行的英國分部已經停止交易,不再接受新客戶。上周六,大約180家英國科技公司的領導人致信呼吁英國政府進行干預。

據報道,英國政府采取了非常規干預措施來阻止潛在的銀行危機:在3月13日上午前找到一個買家介入,推動收購硅谷銀行的英國子公司,否則其不得不將硅谷銀行英國分部納入破產程序。據最新消息,這一“買家”是匯豐銀行。英國財政部和英格蘭銀行“促成了匯豐銀行收購英國硅谷銀行”,確保了儲戶們67億英鎊(約合人民幣560億元)存款的安全。

德國金融監管機構BaFin表示正“密切關注”當前的事態發展,并“在我們的持續監管中反映出來”。硅谷銀行德國分部的財務披露文件稱,由于依賴母公司的資本和流動性,它是一家不受資本要求約束的“小型、非復雜”機構。

韓國政府高層官員上周末開會表示,他們將密切關注硅谷銀行倒閉對其金融市場和經濟造成影響的跡象。出席會議的有財政部長、監管機構和央行官員。盡管大多數官員認為它不太可能發展成系統性風險,不能排除這一事件帶來更大不確定性的可能。韓國財政部在一份聲明中說,這種情況需要全天候監控和迅速反應。

紅星新聞記者 王雅林 實習記者 鄧紓怡 實習生 鄭直

責編 鄧旆光 編輯 潘莉

評論