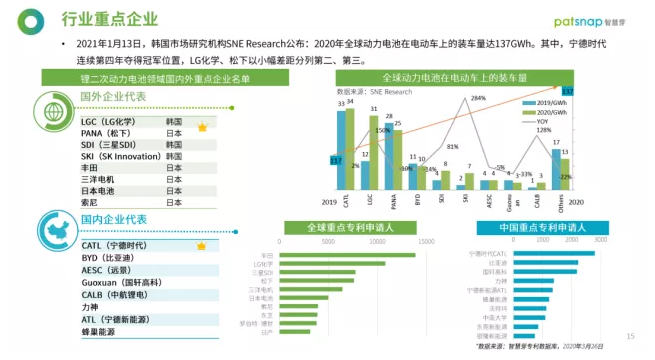

動力電池“爭霸賽”:面對LG發起的總攻 寧德時代是否能夠守住王座

韓國市場研究機構SNE Research發布的數據顯示,今年1月至11月,寧德時代仍保持了電動汽車電池市場的主導地位。寧德時代以31.8%的市占率穩居第一,比第二名的LG新能源解決方案高出10個百分點。

本文引用地址:http://www.j9360.com/article/202112/430683.htm

SNE Research指出,今年1月至11月,中國企業引領了電動汽車電池市場(包括純電動汽車、插電式混合動力汽車和混合動力汽車) 的增長。與去年同期相比,寧德時代和比亞迪分別增長了180%和192%。

該調查顯示,目前全球前10動力電池廠商分別是:寧德時代、LG、松下、比亞迪、SKI、三星 SDI、中創新航(中航鋰電)、國軒高科、遠景動力、蜂巢能源。

寧德時代

當我們談及動力電池時,一定可以想到寧德時代。寧德時代新能源成立于2011年,脫胎于全球消費電子鄰域的電池龍頭ATL,人員技術也是一脈相承。主要涉及領域便是新能源動力電池的研發、生產與銷售,而鋰電池也是其一直的研究方向,近年來還有涉及鈉離子電池的研究等。

2015年,寧德時代通過WIPO途徑進行全球布局;2017年公司研發生產的動力電池系統使用量攀升至全球第一并保持至今;2018年6月公司順利登陸A股創業板在深交所上市;2019年,公司開始加大全球化進度。

寧德時代的供應商均為國內龍頭企業,通過入股的方法培養自己的準代工廠,同時分散供應商,在保障產能的同時降低成本。為了提高終端產品與車輛的匹配度,寧德時代提升了電池能量密度、散熱、抗震、防短路等性能,因此電池系統的專利比重最大。但寧德時代在電池材料方向的專利申請較少,較難通過技術壁壘限制供應商的報價。

LG新能源

1995年,LG化學成立電池事業本部,開始鋰二次電池研發。2011年,公司正式進入動力電池行業;2020年,設立獨立子公司LG能源解決方案,新公司將加速全固態電池和鋰硫電池等新一代電池技術的開發。其前身為LG化學的電池事業部,產品涵蓋動力電池、儲能和消費類電池。迄今為止,其已獲得全球汽車制造商價值180萬億韓元的電動汽車電池訂單。

· 市場布局上,LG新能源目前在中國、韓國、美國和歐洲擁有全球化的生產運營體系和技術創新中心。LG新能源的合作伙伴目前集中在主流整車品牌,全球排名前20的汽車品牌中,有13家是其合作伙伴。

· 技術路線上,LG新能源是全球最早量產三元正極材料的公司。隨后,源于市場對高續航里程、高安全新能源車型需求的洞察,2021年在行業中率先量產了升鎳降鈷的四元鋰電池(NCMA)。值得一提的是,四元鋰電池被業界認為能更好地解決動力電池在續航里程、成本、快速充電以及安全方面的平衡問題,有望彌補三元電池在成本和安全方面的不足。

· 安全方面上,LG新能源依靠對過去幾十年化學材料研發的理解,掌握了高安全隔膜等核心關鍵材料技術,并開發了應用人工智能和深度學習技術的智能BMS,通過OTA實現大數據和安全診斷算法結果的傳送,實時優化電池的安全精準監控與預警。同時應用最新安全技術的模組與CTP高集成設計,可以實現不起火和自熄滅,大幅提升高能量密度動力電池的安全性與可靠性。

對于未來的目標規劃,LG新能源計劃到2023年,實現260GWh的產能突破;到2024年,實現2700億美元的銷售額,并成為電動汽車動力電池領域的第一企業;在2025年年底前,實現鋰硫電池商業化;在2025年~2027年間,實現全固態電池商業化。

為實現以上目標,LG新能源不斷在擴產和研發兩方面大力投入,計劃將在未來10年投入15萬億韓元(約合人民幣850億元)以開發下一代電池技術并鞏固其電池產業的領先地位。其中12.4萬億韓元將用于LG能源解決方案研發下一代電池技術、確保建立智慧工廠所需生產技術、增設生產線。其余2.7萬億韓元將用于LG化學研發電池尖端材料技術、擴大電池正極材料產能。

寧德時代和LG新能源誰更強

新能源整車的爆發,直接帶動了鋰電池的需求井噴。據瑞典著名咨詢公司EV Volumes的預測,到2025年,全球動力電池需求量將超過1000GWh,進入TWh時代;韓國SNE Research的數據則顯示,2025年動力電池在電動車上的裝機量將達到1163GWh,2030年為2963GWh,動力電池需求量大增。

隨著LG化學的崛起,動力電池第一梯隊逐漸成為寧德時代和LG的“雙雄會”。新能源動力電池的裝機量在不斷加大,這對于寧德時代亦或是LG新能源等電池品牌百利而無一害,會推動其良性競爭,推動新能源汽車的發展。如此大的需求增量,不管是電池廠商還是整車廠,都對這一賽道虎視眈眈。

但為什么會說LG是寧德時代最大的對手,而非其他公司呢?一方面是產量,另一方面則是合作廠商。

鋰電池的擴產是有周期的,投資選址,建產線,產能爬坡等一系列都需要提前布局。自身是硬了,但掣肘產量的還有一方面是原材料:目前這兩家龍頭公司都已陸續大手筆布局上游產業,期冀打通產業鏈,通過自有資源進一步保障產量釋放并提升話語權。 從逆周期投資以及逆產業鏈投資這兩方面看,LG新能源和寧德時代都做的很好。

但動力廠商并不是僅有產量就行的,能夠裝機多少才是決定性因素。從目前廠商已經綁定配套的新能源車企來看,LG新能源也確實是最有機會趕超寧德的存在。

從整個動力電池產業來看,目前全球市場基本由中日韓三國企業引導。而僅LG新能源和寧德時代這兩家便已是半壁江山,雙寡頭格局正在逐漸形成。在此情況下,歐美企業想要突圍,要么跨代研發新技術,要么燒錢參與成本大戰。

寧德時代雖然目前是動力電池領域的行業龍頭,但它的霸主地位可能會隨著時間的變化被取代。不過現有情況下寧德時代也迎來了一個實力強勁的對手,這家公司就是韓國的LG新能源。

LG新能源近幾年發展迅猛,憑借海外客戶優勢以及海外市場發展,LG化學動力電池出貨迅猛,直追寧德時代。2015年,LG化學出貨量還只有1GWh,到了2020年則達到31GWh,同期市場份額從7%增長至24.8%,一躍成為全球Top2電池廠商。甚至LG新能源動力電池業務在2020年上半年曾一度反超寧德時代。

據彭博12月7日消息,韓國動力電池巨頭LG能源解決方案公司(LG Energy Solution,下稱LG新能源)正在尋求進行規模達12.75萬億韓元(約合108億美元)的IPO(首次公開募股)。這將是韓國有史以來規模最大的IPO,超出2010年三星人壽4.9萬億韓元(約合42億美元)的IPO規模兩倍有余。

作為中國動力電池巨頭寧德時代最強勁的對手,如果本次IPO進展順利,LG新能源上市后估值預計可能達到80萬億韓元(約合678億美元),逐步逼近寧德時代市值。此外,有消息稱LG新能源后續還有在納斯達克尋求上市的計劃。

雖然寧德時代的產能仍然在高速增長中,市場占有率也高達30%,但LG新能源以25%左右的市場占有率緊隨其后,可以說上市后的LG新能源將成為寧德時代最大的挑戰者。

作為全球第二大動力電池制造商,LG新能源的IPO之路卻并非一帆風順。早在今年6月,LG新能源就已向韓國證券交易所提交上市申請,原計劃今年年底完成上市。兩個月后,由于裝載其電池的通用汽車Bolt電動汽車存在起火風險而次召回,該上市計劃被迫暫停。直到今年10月向通用汽車支付19億美元的巨額賠款后,LG新能源才恢復IPO進程。

韓國證券交易所上周披露,LG新能源目前已通過首次IPO的初步審查。根據流程,該公司需要在接下來的一個月內向韓國金融監管院提交相應文件,最終上市時間預計在2022年1月底。

相比于寧德時代業務集中在國內市場,LG新能源的國際化布局更早也更為完善。隨著歐美新能源汽車潮的加速到來和新興市場的崛起,LG新能源對決寧德時代也有不少的勝算。2020年,在除中國以外的全球市場上,LG新能源裝機量為26.8GWh,市場份額達到33.1%,位列第一;相比之下寧德時代裝機量為5.3GWh,市場份額僅6.5%,排名第五位。

上市后的LG新能源將在接下來的競爭中給寧德時代帶來不小的壓力。不過,寧德時代首座海外電池工廠已于2019年底在德國開工建設,同時也在積極開拓新的海外客戶。最新一季財報數據顯示,其海外營收比例已經從2019年的4.37%提高至今年的超20%。

另一方面,雖然理論上,LG新能源在四元鋰電池上占據了技術優勢,但是主機廠面對動力電池的態度卻發生了變化,由于主機廠更加重視成本優勢和安全性能,磷酸鐵鋰電池重回舞臺中心。

作為風向標的特斯拉,在2020年10月將磷酸鐵鋰電池用于標續版的國產Model 3,而今年7月標續版的國產Model Y也采用了寧德時代的磷酸鐵鋰電池。在交付之初,國產特斯拉Model Y使用的一直是LG新能源的三元鋰電池,不僅是在國內市場,今年8月,馬斯克曾表示在美國本土生產的Model 3也將配備磷酸鐵鋰電池。

在這一點上,LG新能源所主營的電池路線在競爭中正處于劣勢。但長期來看,磷酸鐵鋰電池存在能量密度低、低溫性能差等不可克服問題,不會成為車企的長期選擇,特別是發力高端車型的車企。

LG新能源的總裁在接受采訪的時候也曾表示,“通過這次IPO,我們正在搶先響應鋰離子電池市場將出現的快速增長的需求。”從目前已披露的總產能來看,寧德和LG也確實是全球擴產最為激進的兩家動力電池企業。

故如今的LG新能源上市,或許只是這一場電池大戰的序幕而已。

評論