LG化學登頂,但戰爭并未結束

全球動力電池賽道“王者”之戰

王座一旦坐上,誰都不想放棄。

不久前,有外媒報道LG化學計劃于2020年12月將其電池業務獨立拆分進行上市,這意味著該業務在公司內部的戰略地位再上一個臺階,渴望釋放最大勢能參與全球動力電池王座的角逐。

據 SNE Research 數據顯示,2020 年1~8月全球動力電池市場韓系三劍客LG化學、三星SDI與SK創新異軍突起,紛紛殺入行業TOP5,其中LG 化學更是反超昔日霸主寧德時代成功登頂,不過2020年 8 月寧德時代的銷量為 2.8GWh,又超過LG化學的2.4GWh,重回單月的榜首。

當下,LG 化學的總銷量為15.9GWh,而寧德時代為15.5GWh,差距僅有2.5%,可見雙方咬得頗緊,2020年的最終銷量王座仍有懸念。

LG化學憑什么參與王座的角逐?未來將面臨來自中日韓競爭對手的哪些挑戰?

電池業務成為唯一亮點

在動力電池的躍進史中,松下堪稱先驅,2010年率先發明了適用于新能源汽車的方形鋰離子電池。

但真正令動力電池走向大眾,還要等到2008年特斯拉橫空出世。

特斯拉老兵、前電池技術總監科特·凱爾迪曾經公開表示:“特斯拉起初也嘗試了市面上超過300種電池,最終選擇了松下的18650電池。”

彼時,LG化學獲得雪佛蘭的訂單,SK創新仍在摸索,而三星SDI才剛剛與博世聯手一起涉足動力電池。

雪佛蘭的電動車沒有做起來,特斯拉卻成功了,于是松下成為賽道的領跑者,而LG化學則繼續苦煉內功,直到2015年才迎來分水嶺。

那一年,LG化學鋒芒畢露,一個原因是與日本廠商的技術劣勢被修正,獲得業界的認可,譬如德國弗勞恩霍夫協會材料專家FelixHorch公開支持這個觀點。

另外一個原因是獲得奔馳青睞,一躍成為其動力電池的供應商。據多家媒體報道,奔馳原本渴望與日系廠商成為伙伴,卻碰了一鼻子的灰,要么壓根不想供貨、要么與豐田走的太近、要么不想大筆投入。

至此,LG化學終于走上正軌,而BBA也先后與韓系廠商結緣。

如今,電池業務成為LG化學業績的唯一亮點:據其2020年第二季度財報顯示,電池業務銷售額為23.4億美元,營業利潤為1.3億美元,創歷史單季度銷售額和營業利潤之最。

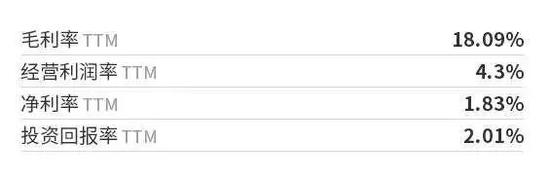

LG化學2020Q2財報數據

一名私募從業者告訴鋅刻度,LG化學旗下有四大業務線,第一大業務是石油化工,2020年油價低迷導致公司產品價格下降、銷售額減少僅為27.4億美元,地位岌岌可危;第二大業務是鋰電電池,體量不斷增長,取代石油化工成為第一大業務似乎是早晚的事情,而尖端材料、生命科學兩大業務線的體量較小,對業績影響不大。

“LG化學以石油化工學起家,老業務與新業務的交替難免會有內部摩擦,拆分獨立不但可以緩解矛盾,也能集中精力專注動力電池業務,另外與寧德時代的大位之爭是一場持久戰,需要資本市場的輸血奧援。”該從業者如是說。

憑什么叫板寧德時代?

寧德時代連續三年未逢敵手,到了2020年卻被LG化學暫時反超,憑什么?

一種觀點認為國產Model 3銷量強勢,推動LG化學動力電池出貨量攀升,據動力電池應用分會研究部數據顯示,2020年上半年LG化學在國內的裝機量達到了2.5GWh,同比增長44764.1%,市場份額為14.2%,僅次于寧德時代的48.7%。

另外一種觀點認為,中國新能源汽車市場疲軟,據中國汽車工業協會數據顯示,2020年1~8月,中國新能源汽車產銷分別完成60.2萬輛和59.6萬輛,同比分別下降26.2%和26.4%,寧德時代受到較大沖擊。

上述觀點都對,不過最關鍵的是LG化學抓住了歐洲市場這個爆發點。

某國際投行分析師告訴鋅刻度,2020年歐洲新能源汽車市場堅挺,銷量反超了中國市場,成為韓系廠商崛起的關鍵:“歐洲市場并非突然爆發,是可預見的,LG化學們抓住了這個機會。”

該分析師進一步表示,歐洲多年之前認為新能源的前景在于生物柴油而非電動化,2015年大眾因為部分柴油車尾氣排放數據造假,令生物柴油路線陷入了信任危機。

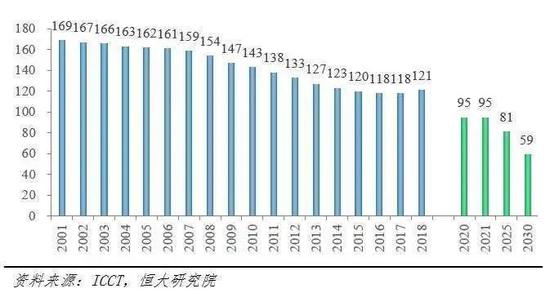

歐盟發布了頗為激進的碳排放控制目標

為了達標,歐洲開啟了電動化狂飆。

譬如大眾2019年宣布將在未來10年內生產70款電動車,再譬如德國宣布2019年年底宣布電動車補貼上漲25%~50%不等。

中國市場補貼在滑坡,歐洲市場補貼在提升,此消彼長之下結果不言而喻。

然而,寧德時代絕大多數銷量都在國內,僅有5.6%用于出口,這意味著天然存在短板,而LG化學在韓國吳倉、美國霍蘭德、波蘭弗羅茨瓦夫與中國南京建設了4座工廠,三星SDI、SK創新也歐洲也有布局,近水樓臺先得月,均受益匪淺。

此外,產能也是一個至關重要的因素。

公開數據顯示,截止2019年底,寧德時代的規劃產能為58GWh,而LG化學的規劃產能為70GWh,“產能爬坡需要一定的時間才能達到滿產狀態,當紙面數據逐步轉化為實際產能,LG化學自然可以與寧德時代一較高下。”該分析師稱。

IPO之后,三大挑戰待解

盡管如此,LG化學并不能高枕無憂,其依然面臨來自三方面的挑戰。

首先,寧德時代也在彌補短板。

在出海方面,寧德時代在歐洲的布局雖然晚了些,但并非沒有,首座海外工廠于2019年10月在德國圖林根州開工建設,只不過要2021年才能投產,屆時將分享歐洲市場高速成長的蛋糕。另外,其也在謀劃于印尼建廠,意圖開辟東南亞市場。

在產能方面,寧德時代規劃了97GW新增產能,而LG化學未來的新增產能也差不多是這個級數,雙方正在上演擴張備競賽,比拼誰先投產、滿產、誰先做大規模降低成本,獲勝者自然會占領更多份額。

其次,下一代電池路線之爭局勢不明朗。

現階段,主流的三元鋰電池存在受高溫、撞擊可能自然、電量密度提升難、鈷資源不足等痛點,為此業界紛紛摸索下一代動力電池。

LG化學等廠商探索方向是四元鋰電池,在三元鋰的基礎上混入鋁元素,從而增加電池的穩定性,且不影響電池保持高能量密度。

松下、三星SDI等廠商探索方向是全固態電池,比亞迪探索方向是磷酸鐵鋰刀片電池,寧德時代探索方向是無稀有金屬電池。

“我們還在布局更下一代的電池,叫‘無稀有金屬電池’,不僅是無鈷,連鎳也可以替代掉,這樣整車的續航可以進一步提高,整車成本可以大幅下降。”寧德時代高級主管孟祥峰對外表示。

固態電池

上述路線都存在機會,也都存在風險,一旦路線出錯或是被迭代,行業的排位賽就會出現變量,從這個角度來看LG化學未來的生存壓力不容忽視。

再次,特斯拉自主研發電池。

2020年2月,特斯拉啟動了名為“Roadrunner”的動力電池自產計劃,這意味著馬斯克想把新能源汽車的核心技術與資源掌握在自己手里,一旦該計劃成功實施,包括LG化學在內的供應商都將蒙上一層陰影。

不管中日韓動力電池廠商如何博弈,最終受益的還是消費者:隨著規模的不斷擴大、技術不斷優化,新能源汽車的續航里程將不斷攀升,如今續航里程已進入600公里級,下一代電池的目標多少是1000公里級;安全性將更能得到保障,自燃的概率可能更小或者成為歷史;動力電池的成本也將進一步下降,在2020年的特斯拉電池日上,馬斯克表示三年之內將電池成本大幅降低 56%。

所以,短期來看,LG化學與寧德時代勝負難分,而長期來看,誰能降本增效、誰能從下一代電池之戰中脫穎而出,誰才是全球動力電池賽道的當之無愧的“王者”。

謎底仍有待時間來揭曉。

評論