2014年中國半導體市場投資分析報告(下)

2.3先進封裝技術引領發展趨勢,投資機會就在當下

本文引用地址:http://www.j9360.com/article/262024.htm半導體封測技術在過去幾十年時間里一直緊隨半導體設計和制造技術的發展不斷演進,其技術的進步主要體現在兩個維度:一是IC的I/O引腳數不斷增多,二是IC的內核面積與封裝面積之比越來越高。

最初的DIP(雙列直插式封裝)芯片封裝技術I/O引腳數量很少,一般不超過100個,Intel早期的CPU4004、8008、8086、8088等都采用了DIP封裝。而到了BGA(球形觸點陳列)封裝技術不僅大大增加了芯片的I/O引腳數,可以達到1000個,而且還提高了引腳之間的間距,能夠提高最終產品生產的良率,Intel集成度很高的CPUPentium、PentiumPro、PentiumⅡ都選擇的這一技術。

當芯片制程來到40nm及以下時,傳統的WireBonding和FlipChip技術難以實現芯片與外部的連接。而CopperBumping技術則能將原來100-200um的Pitch降低到50-100um的Pitch,從而成為了先進制程的唯一選擇,從而成為了全球封測大廠必爭之地。

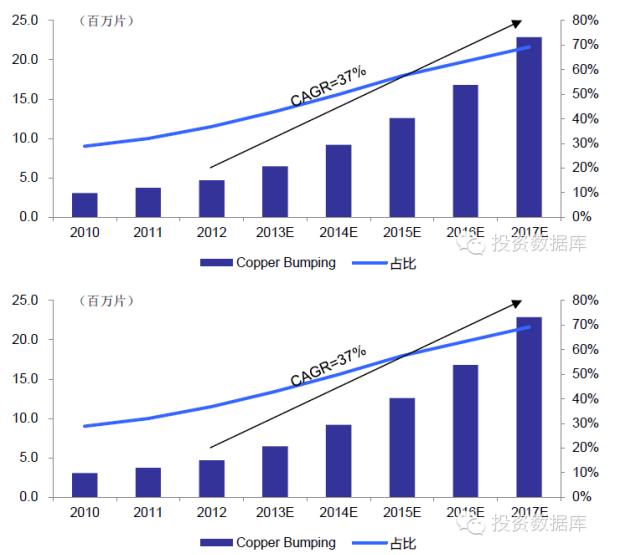

據YoleDeveloppement預計,2017年全球CopperBumping市場規模將達到2300萬片/年(12英寸晶圓折算,后同),對應2012年不到500萬片/年的市場規模年復合增長率高達38%。這主要受益于Bumping技術本身市場規模年復合20%以上的快速增長,以及CopperBumping技術對其他材料Bumping技術的逐漸替代,CopperBumping占比將從2012年的37%提升到2017年的69%。按12英寸CopperBumping芯片250美元價格估計,屆時市場規模將達近60億美元。

在CopperBumping領域全球IDM大廠Intel技術最為領先,產能近300萬片/年,占全球一半以上;專業代工封測大廠中Amkor技術優勢明顯,基本能夠做到直徑40~50um水平,產能近90萬片/年;日月光在這一領域快速追趕,近兩年產能快速上量。國內封測廠商中長電先進領跑,年產能約為48萬片/年,華天西鈦緊隨其后,預計今年年底產能達6萬片/年。

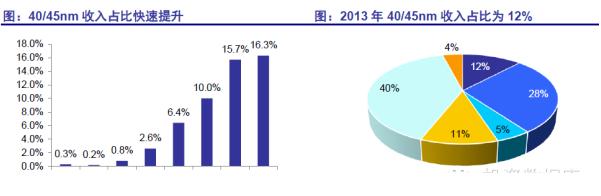

圖:CopperBumping市場規模快速提升(12英寸晶圓折算)

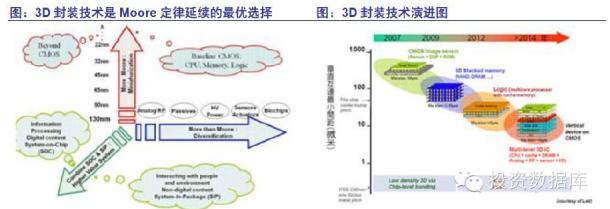

另外,隨著芯片體積的不斷縮小,對IC封裝的內核面積與封裝面積之比也提出了越來越高的要求。最初的DIP封裝后產品大約是裸芯片面積的100倍。而后來提出了CSP封裝標準,即產品面積不大于裸芯片面積的1.2倍,這樣能夠大大提高PCB上的集成度,減小電子器件的體積和重量,一些較為先進的BGA封裝技術已經能夠達到這一標準。現在為了能夠進一步提高內核面積與封裝面積之比,IC封裝技術開始由原來的平面封裝向2.5D和3D封裝技術演進。

3D封裝技術是Moore定律延續的最優選擇。隨著芯片制程工藝的不斷縮小,現在已經快接近理論極限值,要想依靠制程工藝的繼續減小來延續摩爾定律變得越來越困難。而3D封裝技術通過將更多芯片裸片立體封裝進入同一塊芯片內,能夠快速使芯片內晶體管數量成本增加,從而使Moore定律得以延續。

在過去幾年,3D封裝技術快速演進,從最初比較單一的圖像傳感器和記憶體逐漸向具有系統性功能的邏輯電路和微處理器發展。并且新品啊之間的垂直互聯最小間距也大幅縮小,由幾百微米迅速縮減到數十微米。

據YoleDeveloppement估計,2012年全球3DTSV晶圓產值為39億美元,滲透率僅為1%左右。未來五年受益于記憶體和邏輯IC對3DTSV技術的大量應用,預計3DTSV滲透率將從現在的1%左右提高到9%,產值達到近400億美元,年復合增長率為58%。對應3DTSV封裝技術也將高速增長,預計市場規模將從2012年的8億美元增長到2017年的93億美元,年復合增長率為64%。

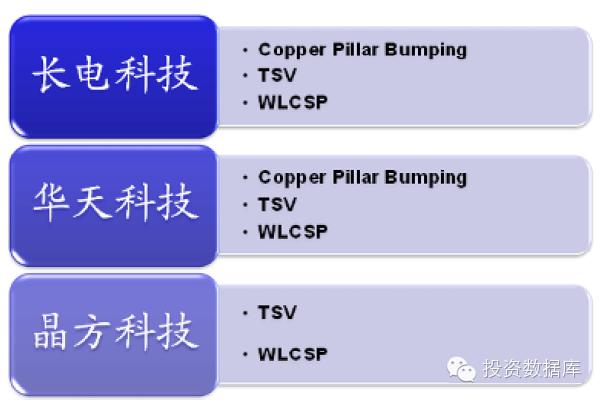

目前,國內的半導體封測廠如長電科技、華天科技、晶方科技在這些先進封裝技術上都已經完成了布局。預計在2013-14年,這些先進封裝技術開始進入高速滲透期,市場規模快速提升,將給這些具備先進封裝技術的半導體封測廠帶來巨大投資機會,投資機會在當下。

圖:國內封測廠完成先進封裝技術布局

3.IC設計領域潛在投資機會巨大

3.1IC設計領域發展最快,初現具備全球競爭力公司

受益于國內下游終端需求巨大和政府政策大力支持,國內IC設計產業一直高速迅猛發展,是半導體產業鏈各環節增速最快的一個領域。據中國半導體協會統計,2013年國內IC設計市場規模已經達到809億,較2004年增長了近10倍,年復合增長率為29%,是國內半導體行業增速的2.5倍。并且近幾年在智能機滲透率快速提升的刺激下,國內IC設計領域市場規模更是一路高奏凱歌。

在國內集成電路三個環節中,2004年IC設計占比最少僅有15%,市場規模只有制造環節的45%。不過經過這十年的高速發展,2013年IC設計環節占比已經上升到了32%,市場規模比制造環節高出35%。

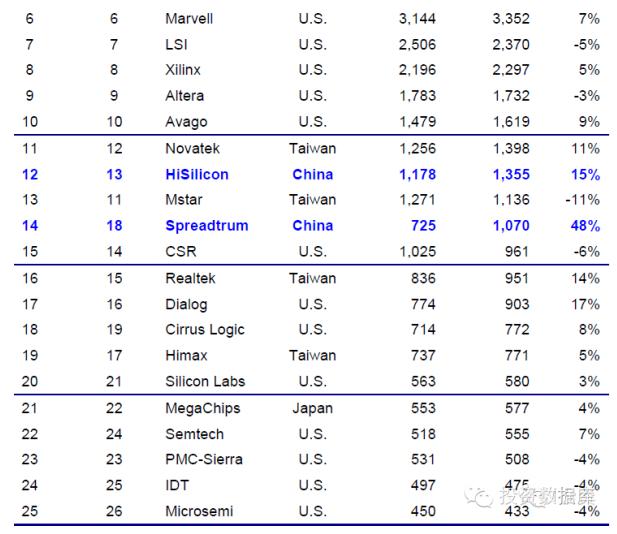

圖:IC設計領域過去十年增速最快

IC設計領域之所以獲得如此高速的增長,主要是得益于在國內巨大需求刺激下涌現出了一批具有國際競爭力的IC設計公司。據ICinsights統計,2013年全球前25大FablessIC設計公司中,中國廠商華為海思和展訊占據兩席。其中華為海思以13.55億美元的銷售額排在第12位,展訊以10.7億美元的營收排在行業第二位,并以48%的同比增速成為增長最快的公司。現在在競爭異常激烈的FablessIC設計領域,這些國內優秀的設計廠商已經初具競爭力,甚至直接對國際大廠直接造成威脅。

表:全球前25大FablessIC設計公司

3.2中國IC設計廠的崛起,未來投資機會巨大

受益于中國大陸終端市場的蓬勃發展和國內政府的大力支持,中國IC設計領域市場規模實現了持續快速增長。在這一發展過程中,中國本土IC設計廠商也實現了快速崛起,經過激烈的競爭已經逐漸涌現出一些具備全球競爭力的公司。并且未來還將有更多優秀的IC設計公司在A股市場上市,給投資者創造巨大的投資機會。

3.2.1華為海思的崛起,沖擊IC第一陣營

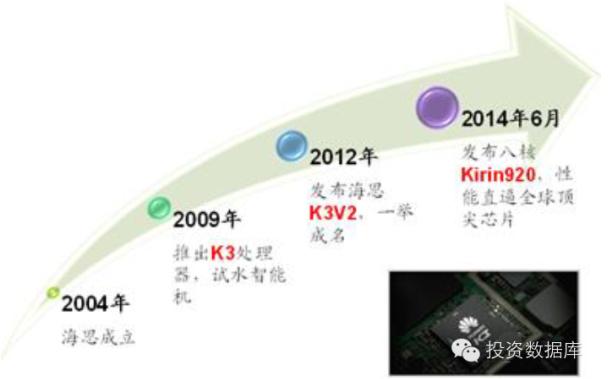

經過數量的高速發展,華為海思已經成長為一家具備國際競爭力的IC設計廠商。2004年華為成立子公司華為海思,是無線網絡、固定網絡、數字媒體等領域的系統級芯片(SoC)供應商。2009年,華為推出了一款K3處理器試水智能手機,這也是國內第一款智能手機處理器。不過,當年華為同MTK一樣押錯了寶,選擇支持WM操作系統。這款處理器性能平平,主要被用在一些山寨智能機上。

海思處理器真正為眾人所知是在2012年成功推出海思K3V2之后,搭載K3V2的華為D1成為世界上第一款發布的4核手機,一步登天躋身頂級智能手機處理器行列。

不過,發布后海思由于上市很晚、發熱較大、圖形兼容性差,讓華為D1的銷量不盡如人意。

圖:海思發展歷程

不過,華為海思又經過兩年的蟄伏不斷地進步,先是設計出4G基帶芯片并完成2G、3G、4G全覆蓋,可媲美高通;然后完成了手機芯片中最難的基帶芯片與應用處理器芯片的系統集成,做出了單芯片解決方案;最后找到了更為先進的晶圓代工工藝,把40nm工藝升級到28nm。

6月6日,海思成功發布八核處理器芯片麒麟Kirin920,再次成為手機芯片舞臺的焦點。麒麟Kirin920內置了4個Cortex-A15核心和4個Cortex-A7核心,搭配Mali-T628的GPU,并且支持LTECat6全球頻段和HIFI音質以及2560×1600的分辨率屏。這一配置使得麒麟Kirin920超越聯發科MTK6595,性能水平直指高通驍龍800的水平。并且海思還強調配置該芯片的華為手機將于三季度推出,直接與MTK6595正面對決。根據海思最新公布的Roadmap,麒麟系列將在2015年成功邁入64位處理器時代。

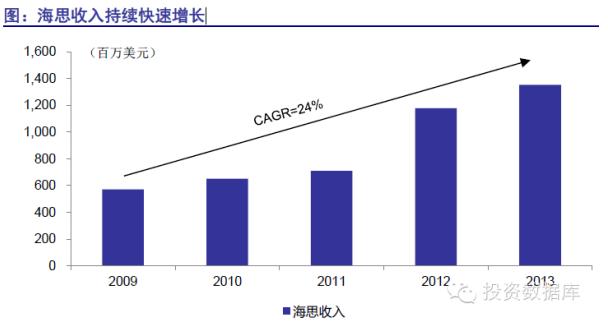

根據ICInsights的統計,2013年華為海思實現銷售收入13.6億美元,較2012年增長了15%,近五年年復合增長率為24%。未來,隨著華為智能終端出貨量的高速增長以及海思芯片在內部占比的快速提高,華為海思銷售收入將有望迎來爆發式增長。因此,考慮到最近發布的麒麟Kirin920芯片以及華為公司的強大實力,我們認為華為海思未來將有望沖擊全球手機芯片第一陣營。

3.2.2展訊與銳迪科強強聯合,未來投資機會巨大

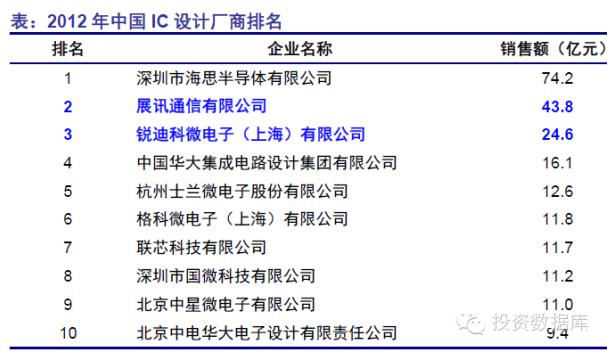

展訊和銳迪科是中國本土最優秀的兩家IC設計廠商,展訊在TD-SCDMA基帶芯片技術領先,銳迪科則在射頻IC上有優勢。據中國半導體協會統計,2012年展訊和銳迪科分別以43.8億元和24.6億元排在中國十大IC設計廠商中第2位和第3位。

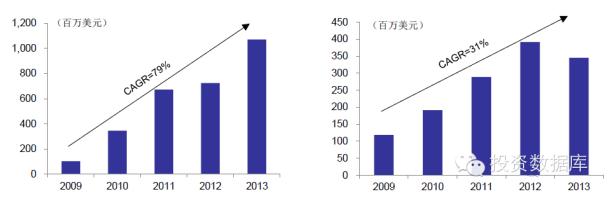

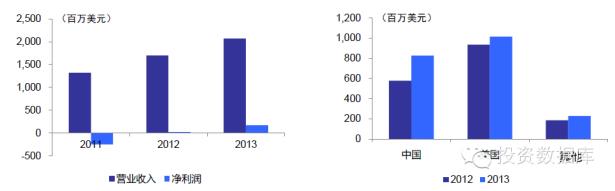

展訊和銳迪科分別于2007年和2010年在美國納斯達克上市公司。展訊上市之初受制于國內3G遲遲不發牌發展非常不順08、09連續兩年下滑,股價更是從上市之初的15美元下跌到1美元以下。2009年初李力游替代公司創始人武平出任公司CEO,迅速提高公司內部的執行力和外部與客戶的溝通,并且搭乘國內3G牌照發放之勢,公司再度迎來爆發式增長。營業收入從2009年的1.05億美元增長到2013年的10.7億美元,五年增長超10倍。

展訊在2012年上半年首次成功推出智能機SoC芯片SC8810,現在在超低端智能手機芯片領域優勢明顯。目前,公司已經成功研發出WCDMASoC芯片SC7710和TD-LTE基帶芯片SC9610,今年年初公司再度高調宣布進軍平板電腦市場,同時推出一款針對平板電腦的四核芯片SC5735。

銳迪科在射頻IC領域技術優勢領先,主要產品包括RFIC、PA、基帶芯片、藍牙IC等。公司營收整體保持快速增長,2013年實現營業收入3.45億美元,過去5年的CAGR為31%。去年收入下滑主要是由于受到匯率影響導致印度在內的發展中國家進口訂單減少。

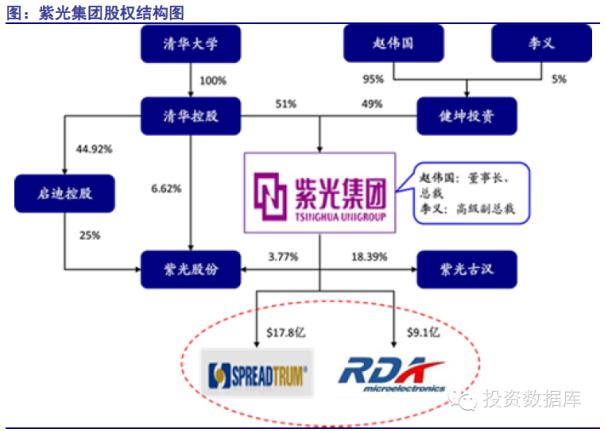

2013年7月和11月,清華紫光集團分別發布公告以17.8億美元和9.1億美元收購展訊和銳迪科。如果展訊和銳迪科完成合并,那么簡單相加13年合并收入為14.2億美元,將超越華為海思成為國內最大IC設計廠商,在全球排到第11位。更為重要的是,展訊和銳迪科的強強聯合將實現優勢互補形成協同效應。除了前面提到的展訊TD-SCDMA和銳迪科的RF是各自強向外,展訊軟件研發實力強大但IC研發實力薄弱,而銳迪科則強于IC研發沒有真正的軟件開發力量。

目前,紫光集團由清華大學全資持股的清華控股有限公司擁有51%的股份,得到清華大學的資金資助。而另外49%股份被私營企業健坤投資集團有限公司持有,該公司實際控制人趙偉國目前擔任紫光集團的主席兼首席執行官,為整個計劃的策劃人。根據紫光集團的戰略目標,未來將以集成電路產業為核心,把紫光集團打造成世界級芯片巨頭。

目前,展訊已經完成私有化在納斯達克退市,銳迪科還在私有化進程中,兩家公司有望在紫光集團下完成合并。紫光集團旗下現在擁有紫光股份和紫光古漢兩家A股上市公司,紫光股份主營為IT產業,紫光古漢主營為醫藥。市場之前普遍認為展訊與銳迪科完成合并之后可望會通過注入紫光股份來完成A股上市。不過,目前紫光集團不斷減持紫光股份,所以我們認為兩家公司合并以后直接在A股上市的概率最大。屆時,展訊與銳迪科合并后的公司將成為A股最大半導體上市公司,并且具備較強的國際競爭力,將給A股投資者創造巨大的投資機會。

4.晶圓制造領域快速追趕,利好全產業鏈

晶圓制造環節是半導體產業鏈中至關重要的一環,制造工藝高低直接決定了半導體產業先進程度。過去15年國內晶圓制造環節發展滯后,未來在政府資金直接支持之下有望進行快速追趕,將利好半導體行業全產業鏈。

4.1晶圓代工盈利豐厚,寡頭壟斷格局早已形成

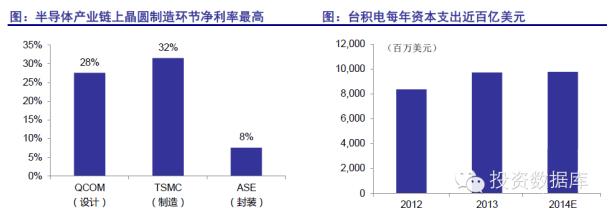

半導體產業鏈上各環節的盈利情況與其他制造行業產業鏈存在巨大的差異。一般的制造行業符合微笑曲線,上游設計環節盈利能力最高,中游制造環節次之,下游組裝環節盈利能力最低。但是IC產業鏈卻并不相同,中游制造環節盈利能力高于上游設計環節,是整個產業鏈中最高的一環。

晶圓制造環節之所以能獲得如此高的盈利,主要是得益于晶圓制造廠具有極高的資本壁壘和技術壁壘。晶圓制造企業為了能夠緊跟技術的發展每年都需要投入巨資,臺積電近兩年的資本支出金額高達近百億美元,占公司營收的近50%。另外兩家IDM大廠Intel和三星半導體每年的資本支出也都是在百億美元以上,其中絕大部分都是投到了制造環節。此外,晶圓制造環節也是高技術密集型,臺積電2013年研發費用支出也已經達到了16億美元。

在極高的資本壁壘和技術壁壘雙重作用下,現在全球晶圓代工行業早已經形成寡頭壟斷格局。行業龍頭臺積電2013年營收為199億美元,占據晶圓代工行業半壁江山,市占率高達46%。全球其他主要代工廠還有GlobalFoundries、聯電、三星半導體、中芯國際等廠商,前五大廠商合計市占率高達79%。

4.2國內晶圓制造發展滯后,有望獲得政府大力支持

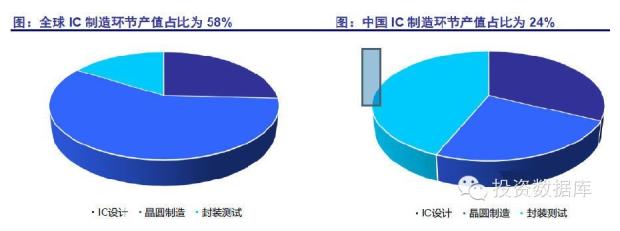

在過去15年,中國半導體產業發展非常不均勻,大力支持IC設計環節發展,而過度輕視IC制造環節。全球半導體產業鏈,晶圓制造占整個半導體產業鏈中產值最高,占比高達58%。而在國內,晶圓制造在三個環節中占比卻最小,僅有24%。這一產業鏈發展的不均勻嚴重影響了國內整個半導體產業鏈的健康發展。

以前面提到的華為海思最近發布的Kirin920芯片為例,該芯片才首次采用28nm制程。而聯發科在2013年3月發布的MT6572就已經開始采用28nm制程,高通最新發布的驍龍810/808更是采用了下一代20nm制程。中國大陸制造環節發展的滯后也就直接影響了IC設計環節的發展,使得本土IC廠商與世界龍頭IC廠商競爭不再同一條起跑線上。

不過,新一輪政府對半導體產業的支持方式已由原來的單純政策支持轉變為政策和資金共同支持。我們認為晶圓制造環節有望成為政府后續扶持國內半導體產業發展的重點領域,本次成立的1200億國家集成電路產業扶持基金中40%投入芯片制造與封裝,其中絕大部分資金可能會分配到晶圓制造領域。這樣將有利于半導體產業鏈的健康發展,利好全產業鏈。

4.3中芯國際將挑起集成電路產業崛起重任

中芯國際作為國內唯一具有全球競爭力的晶圓制造龍頭,未來將挑起國內集成電路產業崛起重任。過去三年,中芯國際收入和利潤都實現了持續快速增長,2013年營業收入和凈利潤分別達到20.7億和1.7億美元,同比分別增長21.6%和660%。這主要是受益于國內對芯片的持續強勁需求和中芯國際45nm制程工藝在2012年三季度成功大規模量產。中國區域貢獻銷售收入8.3億美元,同比增長43%,占比由12年的34%大幅提升到13年的40%。

2012年三季度,中芯國際40/45nm制程工藝成功大規模量產,收入占比迅速提升。2013年三季度和四季度占比已經達到了15%以上,全年40/45nm制程貢獻收入12%。國內芯片設計廠商一直受制于中芯國際無法提供高制程工藝技術,只能找臺積電、聯電進行代工,這也就限制了國內集成電路產業的發展。

從晶圓代工龍頭制程工藝大規模量產時間來看,曾經的臺灣雙雄臺積電和聯電在65nm制程上還基本保持同步,而到28nm制程差距已經拉大到了2.5年,這充分說明了晶圓制造行業規模效應突出強者恒強的邏輯。所以,晶圓制造廠商一旦拉開差距,希望依靠自身內生增長來實現追趕基本不可能。

在65nm制程上,中芯國際比臺積電晚了2年,而45nm制程差距拉大到3.5年。不過,中芯國際在28nm上盡力追趕,今年1月宣布正式開始量產并接到了部分高通手機芯片訂單,預計今年下半年收入占比會迅速提升,與臺積電的差距縮短到3年。

隨著制程的縮小和晶圓尺寸的增大,晶圓制造廠投資金額呈指數式增長。8英寸工廠需要10億美元,12英寸工廠需要25-30億美元,未來到18英寸工廠投資額將高達100-120億美元,這將是大部分晶圓廠無法承受的金額。

未來,我們認為為了支持國內集成電路產業的發展,國家將給予中芯國際更多政策和資金方面的支持。去年,中芯國際在北京政府的大力支持之下與中關村發展集團和北京工業發展投資管理有限公司合資成立中芯北方集成電路制造(北京)有限公司,注冊資本12億美元,中芯國際占55%。中芯國際北京“二期”生產線投資額將達72億美元,其第一階段投資35.9億美元,新增一條12寸產能為35000片/月,工藝技術節點為40nm-28nm的集成電路生產線,2013年年底已經封頂,2014年下半年開始引入設備。

預計到今年年底,中芯國際北京和深圳Fab都將會投產,產能將分別達到6k/月和10k/月。屆時公司總產能將達到271k/月,較去年年底產能234k/月增長16%,并且28nm產品營收占比將快速提升。

5.投資建議

在全球半導體行業高景氣周期持續,國內政策扶持力度加大,越來越多優秀半導體公司在A股上市三大投資邏輯的支持之下,A股半導體行業的投資機會已經來臨,未來3-5年將是A股半導體行業重要投資周期。

封測環節占據國內集成電路產業主導,行業屬性利于國內封測廠實施追趕。A股上市的封測企業質地優秀,完成先進封裝技術布局,符合未來封裝行業趨勢,投資機會已經來臨,建議重點關注:長電科技、華天科技、晶方科技。

IC設計環節過去十年在政策支持和終端市場需求強勁的雙重動力推動下實現了持續快速增長,未來將會有一批國內最優秀具備國際競爭力的IC設計公司有望在A股上市,建議關注:展訊、銳迪科、瀾起科技、美新半導體。

晶圓制造環節過去發展嚴重滯后,直接影響國內半導體產業發展。未來,國家為了進一步扶持國內集成電路產業發展,將會加大對晶圓制造環節的政策和資金支持力度。中芯國際作為國內最大全球第五大的晶圓代工企業,將挑起國內集成電路崛起重任,成為政府主要支持對象,建議關注。

評論