閃存模組價格戰打響,中國大陸廠商做兩手準備

自 2023 下半年以來,全球 NAND Flash(閃存)和模組市場開始進入回暖軌道,一直持續到現在。不過,在這個過程中,市場還是有起伏的,特別是 2024 年第一季度,是傳統淡季,在消費類電子產品市場,NAND Flash 和模組的價格戰依然在繼續,相對而言,企業級市場需求一直很堅挺,而且,市場競爭也不像消費類電子市場那么激烈,可提供企業級 NAND Flash 模組的企業要少很多,它們的日子過得還是不錯的。

本文引用地址:http://www.j9360.com/article/202405/458915.htm下面看一下自 2023 年 7 月以來,NAND Flash 和模組的市場走勢。

2023 年 7 月,NAND Flash 價格觸底,開始反彈。當時,NAND Flash 原廠(三星、SK 海力士等)陸續以擴大減產規模的方式全力推動價格止跌回升。

2023 年 9 月,下游廠商開始補庫存,SSD 模組出貨量持續回升,NAND Flash 開始漲價。

2023 年 11 月,NAND Flash 迎來量價齊升的局面。SSD 控制芯片總出貨量持續回升,其中,PCIe SSD 控制芯片總出貨量同比增長近 40%,創歷史同期新紀錄,NAND Flash 整體存儲位元數總出貨量同比增長 80% 左右。

2024 年 1~4 月,AI 服務器用 NAND Flash 的需求量增加,幾乎每個容量規格都有缺貨,報價持續上漲。在過去兩個月,漲價消息頻傳,例如,西部數據對客戶發出漲價通知信,并預期未來幾季 NAND Flash 芯片價格累計漲幅可能比當前報價高 55%;三星已調升 NAND Flash 報價 10%~20%,并決定在第二季度再調漲報價 20%。

與 AI 服務器相比,手機應用 NAND Flash 的需求增量較小,PC 就更小了。

從 2023 年第四季度開始,PC 和智能手機客戶的 NAND Flash 庫存持續攀升,對應產品如 Client SSD、eMMC、UFS 均價在過去半年左右的時間內已由低點反彈超過 60%,但是,今年第一季度的市場需求沒有能夠跟上供應量的增長,使得漲價勢頭減弱,最近,有的廠商甚至在降價搶單,特別是模組廠,為了降低庫存,開始以低于合約價的價格銷售 NAND Flash Wafer。TrendForce 認為,隨著 NAND Flash 供應商仍計劃在下半年提高產能利用率,消費級 NAND Flash 產品的季度合約價將難上漲,整體 NAND Flash 季度合約價表現將會弱于企業級 SSD。

閃存模組市場格局

全球范圍內,提供 NAND Flash、控制芯片和閃存模組的企業有很多家,除了面向大宗產品市場的原廠(三星和 SK 海力士等),還有很多第三方模組廠商,此外,還有一些做控制芯片的 IC 設計公司也加入了模組供應商行列。

閃存模組可分為三大類:固態硬盤(SSD),應用于大容量存儲場景;嵌入式存儲,應用于電子移動終端低功耗場景;移動存儲,U 盤、移動盤等,應用于便攜式存儲場景。

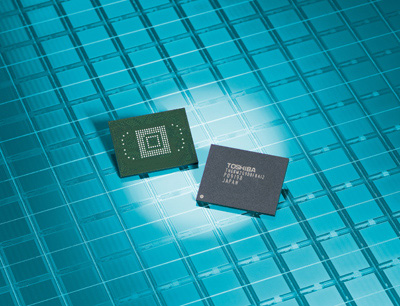

閃存模組由 NAND Flash、主控芯片和 DRAM 顆粒(主要存在于中高端 SSD)組成。

主控芯片用于調配數據在各個閃存顆粒的負荷,承擔整體數據中轉、連接閃存芯片和外部 SATA 接口。此外,主控芯片還負責糾錯、耗損平衡、壞塊映射、讀寫緩存、垃圾回收以及加密等一系列功能算法。

存在于中高端 SSD 的 DRAM 顆粒,可提高輸入/輸出性能和耐用性,用于臨時保存從閃存讀取的數據、要寫入閃存的數據或地址映射表。為了節省成本,中低端 SSD 不配備 DRAM 顆粒,采用 HMB(Host Memory Buffer,主機內存緩沖)技術和主機共享內存。

在 NAND Flash 市場,存儲原廠(三星和 SK 海力士等)主要聚焦于自主品牌的企業級或數據中心級 SSD 和嵌入式存儲產品(占 NAND Flash 市場 85% 以上),這些 NAND Flash 芯片大廠正在逐步退出移動存儲(存儲卡、UFD 等)市場(約占 NAND Flash 市場的 10%)。模組廠則主要面向移動存儲市場,通過提升自身產品競爭力,逐步憑借差異化競爭滲透到 SSD 和嵌入式存儲領域。

全球范圍內,存儲模組廠商包括:美國的金士頓、希捷和 SMART,中國臺灣的威剛、創見(Transcend)、PLEXTOR、宜鼎國際(innodisk),中國大陸的江波龍、朗科、佰維、大為創芯、銓興、時創意電子、嘉合勁威、億恒創源等。

作為閃存模組的重要組成部分,主控芯片發揮著關鍵作用,相關廠商包括:美國的美滿電子(Marvell),中國臺灣的慧榮科技、群聯電子,中國大陸的江波龍、瀾起科技、德明利、得一微電子、聯蕓科技和國科微等。

中國大陸閃存模組廠商還需努力

以上,對過去半年的 NAND Flash 和閃存模組市場發展變化,以及全球廠商做了一個簡要的梳理,下面看一下中國大陸相關廠商在這樣的市場背景下,其競爭力如何,還需要在哪些方面加強。

5 月 10 日,閃存模組控制芯片大廠群聯電子表示,多家中國大陸閃存模組和控制芯片廠商開始拋售低價庫存產品,引發市場關注,中國臺灣廠商擔心握有高庫存的廠商恐無法再享有庫存漲價紅利,反而變成負擔。

5 月 13 日,群聯電子再次表示,大陸廠商開始拋售低價庫存,主要是因為陸企產品附加值較低,第一季度又是傳統淡季,下游系統廠商庫存充裕。對于這樣的市況,群聯電子表示,該公司有其它高端產品,無需跟進拋售,隨著下半年傳統旺季到來,PC、手機市場逐漸回暖,陸系廠商低價庫存逐漸減少,加上存儲原廠受惠數據中心市場的強勁增長,會持續提升企業級閃存模組及相關芯片價格,那時,以群聯電子為代表的擁有大量低價庫存的廠商就能迎來良好商機。

對于目前的市況,威剛表示,該公司的庫存 DRAM 和 NAND Flash 芯片比例為 6:4,且采購的時間與成本也不同,加上消費類電子規格在提升,威剛對市場持樂觀態度。據了解,該公司也有大量庫存,金額超過 200 億元新臺幣。

以上信息反映出中國大陸和中國臺灣閃存模組和相關芯片企業的發展情況,相對而言,中國臺灣相關企業起步較早,技術積累和市場影響力更勝一籌。以群聯電子為例,該公司原本只做閃存模組所需的主控芯片,后來,它成為了兼具設計模組和主控芯片的廠商,其采用的經營模式串聯了 NAND Flash 存儲行業的上中游,以自研主控芯片為基礎,將其融入閃存模組產品中,服務行業中下游客戶。

與模組廠商(江波龍、威剛等)和主控芯片廠商(慧榮科技、點序科技等)相比,將這兩項業務合為一身的廠商(群聯電子、德明利等),在保證資金和研發實力的情況下,具有以下優勢:

一、可利用模組業務提升營收水平,從而為芯片研發提供更多資金儲備,可以在完成技術迭代的同時,有效降低研發和經營費用率。

二、可通過自研的技術加成,降低模組產品成本,提升毛利率。此外,由于存儲原廠專注于存儲芯片設計和提升制程工藝水平,很多原廠不再自研主控芯片,具備主控芯片研發能力的模組廠有機會與原廠建立更深層次的合作關系,進一步穩定上游 NAND Flash 晶圓的獲取能力。以德明利為例,該公司 2022 年的毛利率(17.19%)遠高于江波龍、威剛等模組廠。

群聯電子之所以公開表示其不怕中國大陸廠商降價,就是因為該公司將利潤率最高的 IC 設計、銷售環節抓在了手中,獲利能力較高,同時,該公司也進行模組設計,成品組裝則由外包廠商完成。由于掌控了利潤率最高的環節,使其毛利率可維持在 30% 左右。在毛利率方面,中國大陸相關企業普遍較低。

中國大陸廠商的競爭策略

在全球存儲器價值鏈金字塔中,處于最底層的模組廠商眾多,產品同質化凸出,市場競爭也最為激烈。在這個細分市場,中國大陸廠商如何從紅海中殺出一條路呢?

隨著市場競爭的加劇和業務模式的先天瓶頸,傳統存儲模組廠的主流經營模式都面臨著難以突破 20 億美金營收的天花板,需要在技術、產品、供應鏈整合、品牌以及商業模式等多個維度進行創新和轉型升級。

下面看一下中國大陸龍頭企業江波龍的策略。

據悉,江波龍專門負責閃存模組主控芯片研發的上海子公司慧憶微電子,已經開發出兩款芯片:eMMC5.1 控制芯片 WM6000 和 SD6.1 控制芯片 WM5000。據悉,該公司自研主控芯片并非為降低成本,而是為了通過主控芯片實現存儲產品的差異化,以提升與第一梯隊廠商競爭的能力。例如,江波龍從 IDM 廠商購買存儲晶圓,最終開發出的存儲器產品就很難在價格上與 IDM 廠商競爭,只能通過定制化的封裝測試,或者在主控芯片上進行新功能開發和性能優化,從而提供更加符合終端客戶特定應用需求的差異化產品和服務。

江波龍也推出了數款不同容量的自研 SLC NAND Flash 芯片,均已實現量產,最大容量達到 8Gb,主要服務于車規級、工規級客戶,與既有的產品線形成協同效應,增強了向客戶提供一體化存儲方案的能力。

此外,還需要提升自身的封測制造能力。江波龍已構建起自有的高端封裝測試與制造中心,實現從芯片設計、軟硬件設計、晶圓加工、封裝測試到生產制造等各個環節的研發封測一體化,提升存儲技術垂直整合實力。

除了江波龍,中國大陸其它幾家閃存模組廠商也在想辦法提升產品技術含量和毛利水平,在降價促銷的同時,也在為未來的發展做準備。

向更高毛利率市場進發

目前,手機和 PC 用閃存模組市場競爭太激烈了,因此,很多廠商在保證公司業務基本盤不出問題的情況下,積極向具有更高毛利率的閃存產品進發,特別是企業級應用市場,AI 的火爆還將繼續,而能夠提供相應高性能閃存模組的廠商數量還是比較少的,這里的商機非常誘人。

QLC SSD 的普及是一個商機。

雖然消費類電子產品增量市場乏善可陳,但在存儲細分領域還是涌現出了一些增長的應用趨勢。存儲原廠正在推進 QLC NAND Flash 的迭代升級,進一步放大了 QLC NAND 的讀取優勢,與讀取密集型應用場景適配,例如,Solidigm 正在積極擴大 QLC NAND Flash 應用,其最新 192 層 QLC NAND Flash 與第一代 QLC 相比,編程速度提升 2.5 倍,隨機讀性能提升 5 倍,讀延遲降低 1.5 倍。隨著更多原廠推出新一代 QLC NAND Flash,QLC SSD 將在消費類 PC 市場加速滲透。

隨著北美 CSP(云服務提供商)大廠擴大存儲產品訂單,帶動企業級 QLC SSD 需求增長,TrendForce 預估,2024 全年,企業級 QLC SSD 出貨位元上看 30EB,較 2023 年增長 4 倍。

TrendForce 認為,QLC SSD 在 AI 服務器中用量增長有兩個原因:一、該產品的讀取速度塊;二、TCO(總體擁有成本)低。由于 AI 推理服務器主要以讀取為主,資料寫入次數不如 AI 訓練型服務器頻繁,與 HDD 相比,QLC SSD 讀取速度更勝一籌,且容量已發展至 64TB。

目前,通用型服務器采用的 HDD 產品主流容量為 20~24TB,而單個 QLC SSD(64TB)產品比 HDD 省電,此外,QLC 所需空間更少,可大幅降低 TCO 成本。AI 訓練已成為重度電力消耗應用,節能將成為存儲產品的優先考量因素,因此,大容量企業級 QLC SSD 更是 AI 客戶尋求的理想方案。

再有,NAND Flash 正朝著密度更大、單位成本更低、I/O 性能更高的方向演進,這樣的發展趨勢,意味著 NAND Flash 對主控芯片性能的要求更高,需要主控對閃存進行更好的優化、糾錯、資源分配等管理,并支持更快的傳輸協議和接口速度,從而把 NAND Flash 的高性能徹底發揮出來。這為閃存模組主控芯片研發廠商提供了更多發展空間。

評論